こんにちは〜🌤️おりおりです🙋♀️

投資に複利効果なんてない

最近、SNSでも少し話題になり賛否両論が飛び交ったのが、「投資に複利効果なんてない」というものです。

議論のもとになったのは楽天証券のこちらのコラムでしょう。

(前略)

そう、つまり「複利」って基本、預貯金における利息の取り扱い方法の話なんだよね。銀行に定期預金を預けに行ったら「どちらにしますか?」と聞かれる類の話なわけ。一方、僕らがずっと話してきた投資には、この2つの前提がまったく当てはまらないよね。というか真逆だ。定期的で固定で出てくるものではないし、1年などに区切って考えてみたところで、プラスの年もあればマイナスの年もある。だから投資に「複利の力がスゴイ」などといった話を持ち込んではいけないのよ。

悪いけど投資に「複利効果」なんてないから|オトナの七・五・三 日興アセットマネジメント | 楽天証券

要約するとこんな感じかと思います。

これら自体は間違いでは無いのですが、だから「投資に複利効果なんてない」とはならない(期待値としての増え方は実質、複利と同じ)と個人的には思います。

その理由について詳しく話していきましょう。

投資の前提を根底から覆すような話題ね

投資のリターンとは

まず、投資におけるリターンの話ですが、買った時と売った時の2時点が全てで、上がったり下がったりするその途中に複利も単利もない、という話です。

下記はオルカン(eMAXIS Slim 全世界株式(オール・カントリー))のチャートですが、例えば2020年1月に買って2023年1月に売った場合、評価額は前者が11,569円、後者が15,757円ですから、そのリターンは 15,757 / 11,569 - 1 ≒ 0.362(36.2%)です。

もちろん、マイナスになる場合もありますね。

同じく2020年1月に買って、2020年の6月に売った場合、後者の評価額は10,471円ですから、リターンは 10,471 / 11,569 - 1 ≒-0.0949(-9.49%)です。

しかし、これはあくまで結果論であって、「今、投資を行うかどうか」を判断するには過去のデータを参考にする事になり、それも期間が長ければ長いほど信憑性が高いものになります。

オルカンの場合、設定日が2018年10月31日と比較的新しいものになっていますが、主として「MSCIオール・カントリー・ワールド・インデックス(配当込み、円換算ベース)」に連動する投資成果をめざして運用を行う、となっていますから、

この指数のチャートからもっと長い期間のデータが得られます。

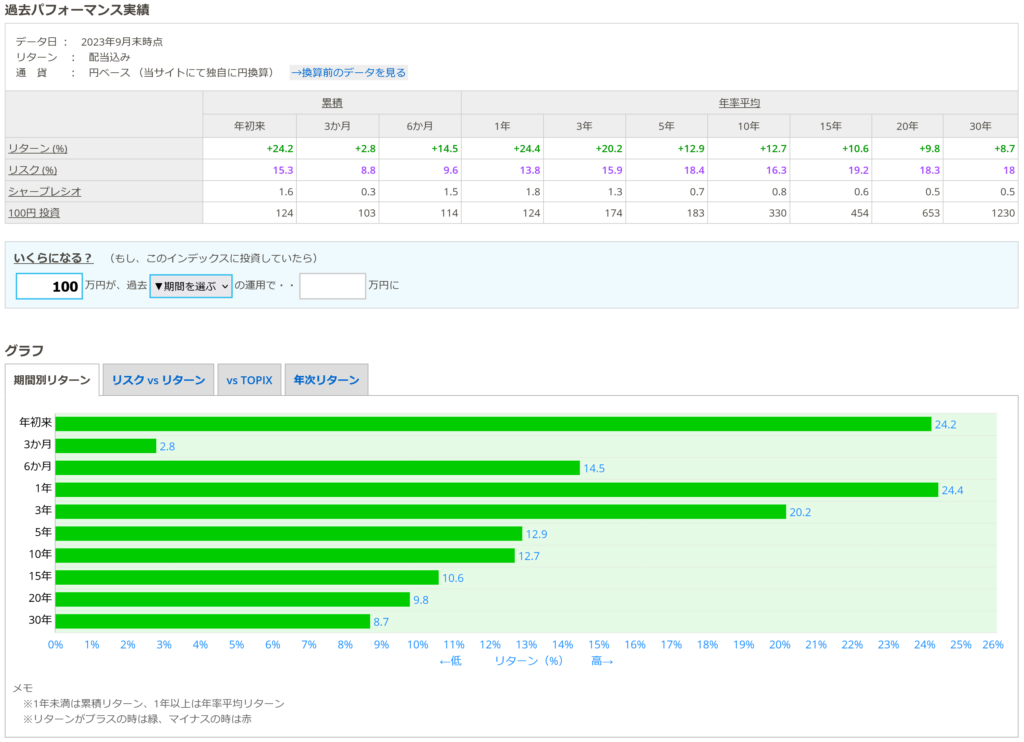

この例でも、3ヶ月では2.8%、6ヶ月では14.5%、1年では24.4%とかなりばらつきがありますが、年数が増えるにしたがって変動が少なくなっていることが分かると思います。

(短期の上下の影響が少なくなって本来の上昇率に収束していくようなイメージ)

「S&P 500 (配当込み) (円) 」なんかも同じような感じだね

平均リターンの求め方

ではこの「平均リターン」はどう求めているのか、というお話ですが、これは単利と複利の2種類があります。

例えば、10年で基準価額が10,000円から15,000円になった場合、リターンは 15,000 / 10,000 - 1 ≒ 0.5(50%)ですから、1年あたりの平均は単純に考えると 0.5 / 10 = 0.05(5%)となりそうですが、これは単利の考え方です。

1年あたり5%、10,000円を投資した場合は500円が毎年増えて、10年で5,000円増えて15,000円になる計算です。

これに対して、複利は増えた分に対しても年率が掛かる(2年目は10,500円の5%(525円)増える)、という考え方です。

この場合、年率0.05(5%)とすると、10年後のリターンは 10,000 × 1.05 × 1.05 × 1.05 × ... × 1.05 と 10,000円に1.05を10回掛けた結果(約16,289円)となります。

つまり、年率をX、年数をn、最終リターンをYとすると、

Y =(1 + X)^ n - 1(「1 + X」のn乗から1を引いた結果)となります。

この方程式からXを求めるとこうなります。

X = (1 + Y)^(1 / n) - 1

例えば、先ほどの例(10年で0.5(50%))の場合、

(1 + 0.5)^(1 / 10) - 1 ≒ 0.0414(4.14%)です。

これは、単利の場合(0.05(5%))より小さい数字となっており、同じ結果でより速い増え方(複利)を仮定したのだから当然の結果、と言えます。

「鶏が先か、卵が先か」みたいな話だね

なぜ複利前提なのか

ですが、複利と仮定するのが慣習になっているのにも理由があるはずです。

それは、実際の価格変動が複利のようになるから、に他ならないでしょう。

もし仮に、株価が全く変動せず、配当金を毎年5%ずつ出す株があったとして、これに投資して放置すれば単利、配当金を再投資すれば(再投資分も5%増えるので)複利になります。

では、この株に投資をして分配金を出さない(内部で再投資する)ファンドがあった場合、その基準価額は(5%の)複利と全く同じ値動きになるはずです。

ファンド自体が分配金を出すか出さないかは関係が無いのです。

この考え方は配当金が出ない(もしくは少ない)株だって同じはずです。

配当金を出そうが出すまいが、会社の利益から配当金を出したその残りは会社内で再投資されて結果的に株価に反映されるはずだからです。

あの投資の神様と言われるウォーレン・バフェットが会長兼CEOを務める会社、バークシャー・ハサウェイはあえて無配当として利益を全て内部留保し、他の企業に対して出資や買収をしたり、自社株買いをして企業価値を高める、という形で株主還元をしています。

(配当金を出すと税金が掛かり、再投資の効率が下がってしまうため)

他の会社にしたって持株会社ほど直接的ではないにしろ、配当金を出さなかった分は設備投資や人的投資などで結果的に複利的な効果をもたらすでしょう。

そう考えると、高配当株は「自分で再投資をした場合に限り」複利ですが、無分配のインデックスファンドはむしろ、有無を言わさず複利のように増えるポテンシャルがある、と言えます。

もちろん投資である以上、必ず複利効果で増えるなんてことはありません。

ですが、それは複利効果が「ある」「ない」とは別の話です。

「期待値」として考えるなら、よくある年率〇%の複利のグラフでのシミュレーションは正しい(直線のグラフを提示する方が間違い)でしょう。

元の記事も、よく見てみると、複利という「言葉は」厳密には間違っている、という揚げ足取りだと気付くと思います。

これを「投資で複利のように増える事はない」と読み違えると本質を見誤ります。

たとえ、何かを売りたいと言った目的が無かったとしても、単純にネガティブな記事の方が注目を引けるため、その方向へのミスリード(人を誤った方向へ導くこと)はメディアの常套手段と言われています。

エンタメとして楽しむ分には良いですが、情報として取り入れるならしっかり精査した方が良いかと思います。

投資するかどうかなんて人生設計に直結する内容だから余計にね

それでは皆様、よきフィットネスライフを〜🏃♀️