こんにちは〜🌤️おりおりです🙋♀️

iDeCoの出口改悪について

年末年始にかけてiDeCo改悪のニュースを耳にした人も多いと思います。

それは「5年ルール」が「10年ルール」になる、というものです。

5年ルールと言えば、会社の退職金がある人がiDeCoをやった場合、iDeCoを先に受け取り、5年後以降に退職金を受け取ると、退職所得控除額(勤続(拠出)年数 × 40万円 or 70万円)を、勤続期間とiDeCoの拠出期間の重複部分も含めてフルで使える、というものです。

(退職所得控除がリセットされる、とも表現されます)

逆(退職金が先)については、「14年ルール」が「19年ルール」(20年以上空ける必要あり)に改正されたばかりです。

これによって実質、これらのルールを満たすように受け取るのが困難になりました。

(60歳でiDeCo・70歳以上で退職金、または55歳以下で退職金・75歳でiDeCo受取りが必要)

しかし、心配には及びません。

なぜなら、退職所得控除額は0円でも絶対に損はしないからです。

(拠出中に所得税・住民税が非課税だった場合を除いて)たとえ、受け取り時点で資産額が何億円になっていようが何十億円になっていようが、特定口座よりお得です。

では、なぜそうなるのか、見てみましょう。

所得税と同じ計算だから最高税率は55%のはずなのに?

利回りが上がれば繰延べ効果も上がる

確かに、所得税の最高税率は45%(住民税と合わせて55%)ですし、所得が数億円レベルになると限りなくこれに近くなるでしょう。

ですが、退職所得の場合、退職所得控除額を引いた後に 1 / 2 を掛けるというルールがあるため、最高税率は 55 × 1 / 2 = 27.5% です。

退職所得の金額は、原則として、次のように計算します。

(収入金額(源泉徴収される前の金額) - 退職所得控除額) × 1 / 2 = 退職所得の金額

No.1420 退職金を受け取ったとき(退職所得)|国税庁

しかし、これでも特定口座の税率(20.315%)よりは高いです。

では、なぜ特定口座より絶対にお得になると言えるのか、それは「課税の繰り延べ」があるからです。

税額が同じでも、支払うタイミングが後ろ倒しになれば、本来払うべき税金を運用に回し、増やしてから払えます(払うのは元本だけで利益は自分のもの)。

その効果(金額)を計算するのは、意外と簡単です。

所得控除で節税できた金額(最低でも拠出額の15%)をそのまま積み立てるだけです。

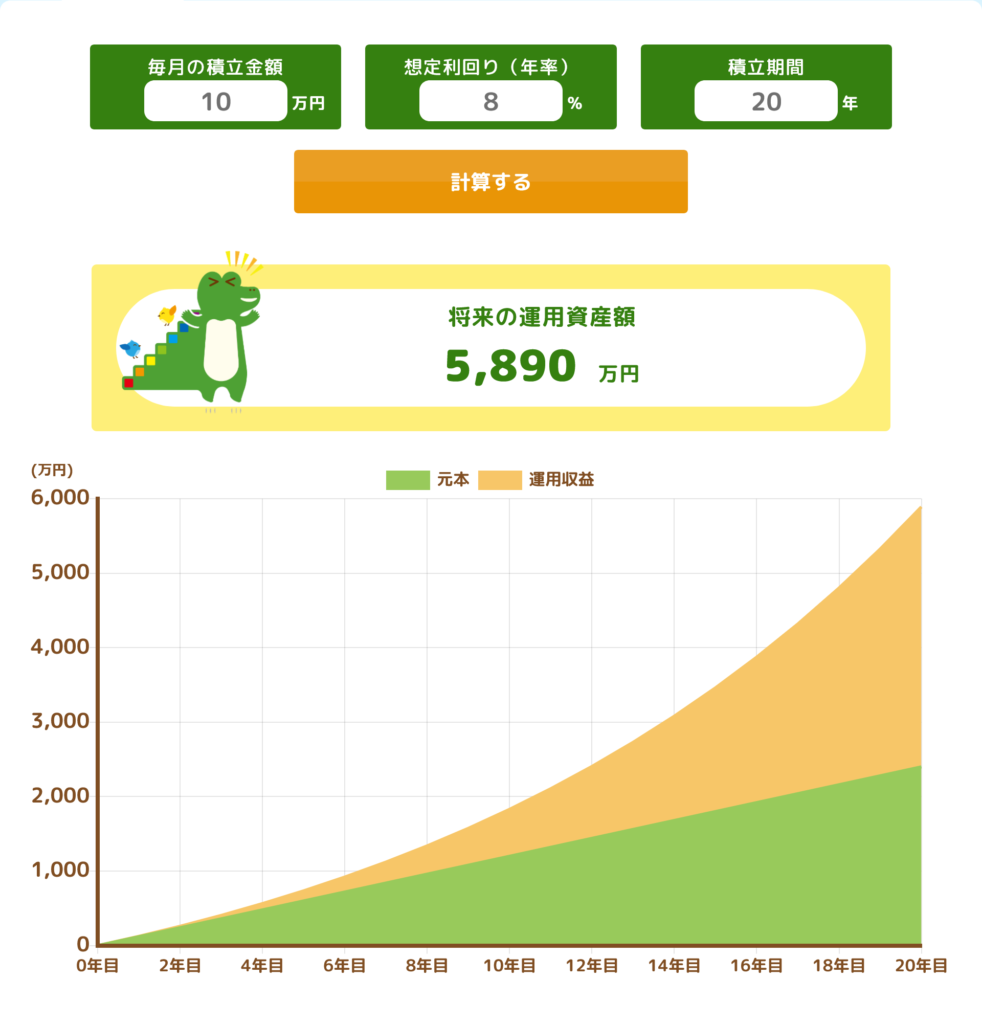

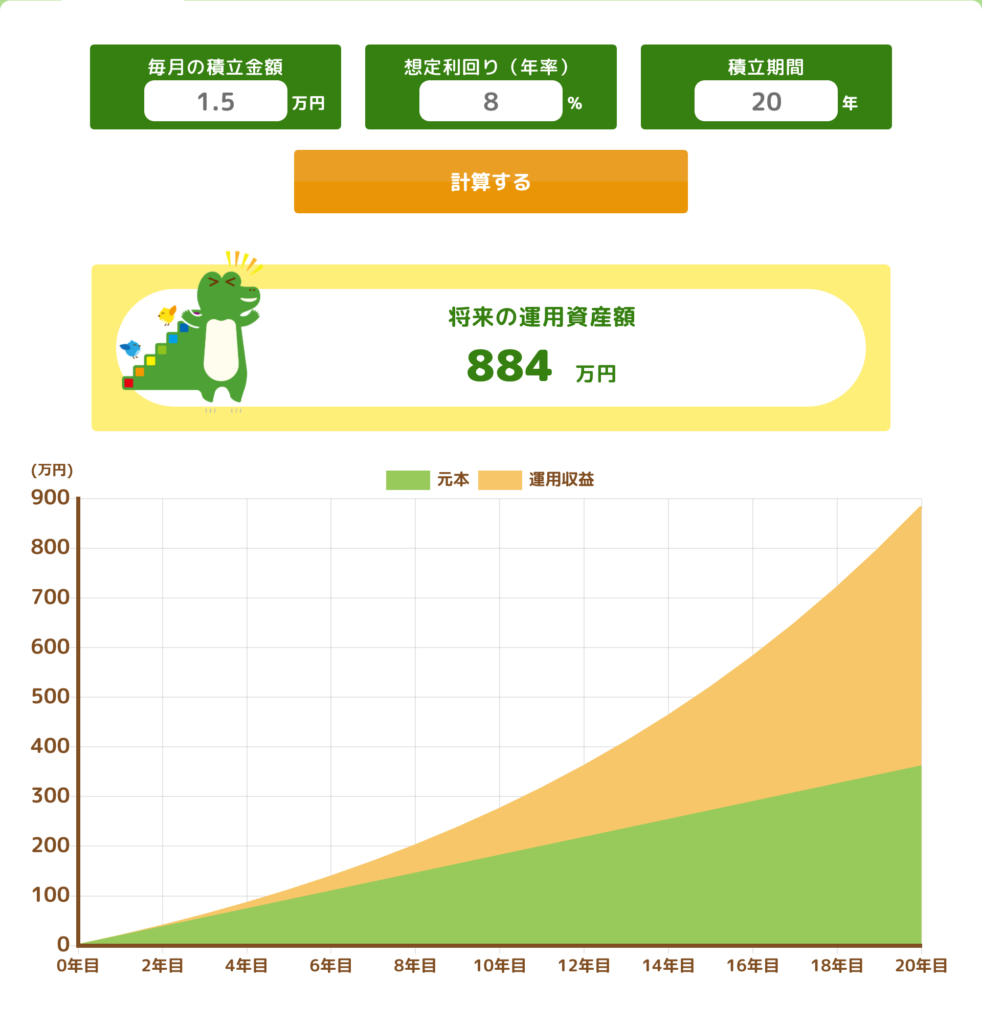

毎月の積立金額が15%なら最終資産額も15%になる(つみたてシミュレーター | 金融庁)

ここでポイントなのが、当たり前ですがiDeCoの利回り(年率)と節税分を運用に回した時の利回り(年率)は同じ、ということです。

つまり、利回りが30%だろうが50%だろうが、繰り延べ効果は必ずiDeCoの資産額に拠出時の税率(最低15%)を掛けたものになります。

ですから、最高税率は実質 27.5 - 15 = 12.5% となり、特定口座より安くなります。

もちろん、特定口座は運用益に対して、iDeCoは元本+運用益に対して掛かる、という違いはありますが、それこそ利回りが高ければ元本部分なんて微々たるものなので、逆転が不可能であることは容易に想像できます。

利回りは高ければ高いほど、特定に対するiDeCoの優位性が高まるんだね

iDeCo計算機で裏付け

逆に、例外(特定よりも損になる)パターンがあるとすれば、それは元本が大きくて運用益が少なかった場合です。

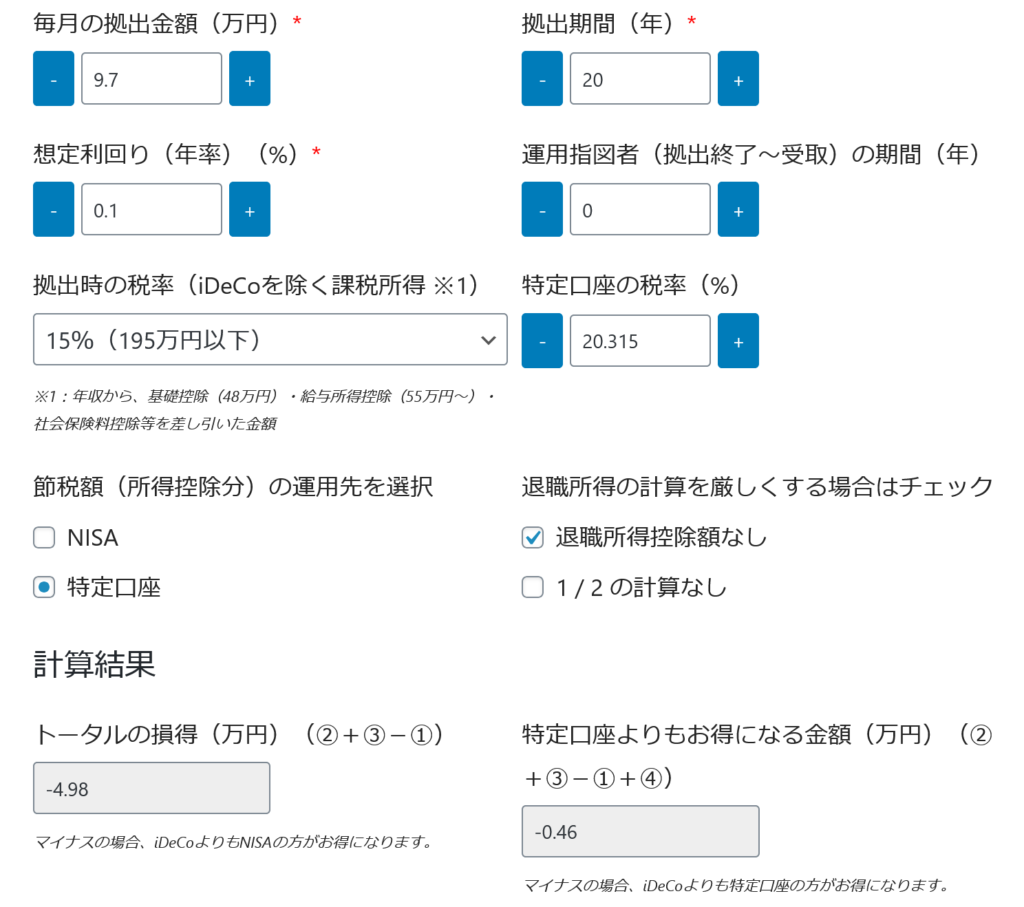

こちらは計算が複雑なので、例の計算機で見てみましょう。

(蛇足ですが、「節税額を運用に回した場合の収益」は節税(還付)が2年目から始まることを考慮して微修正しています)

まずは一応、先ほどの答え合わせです。

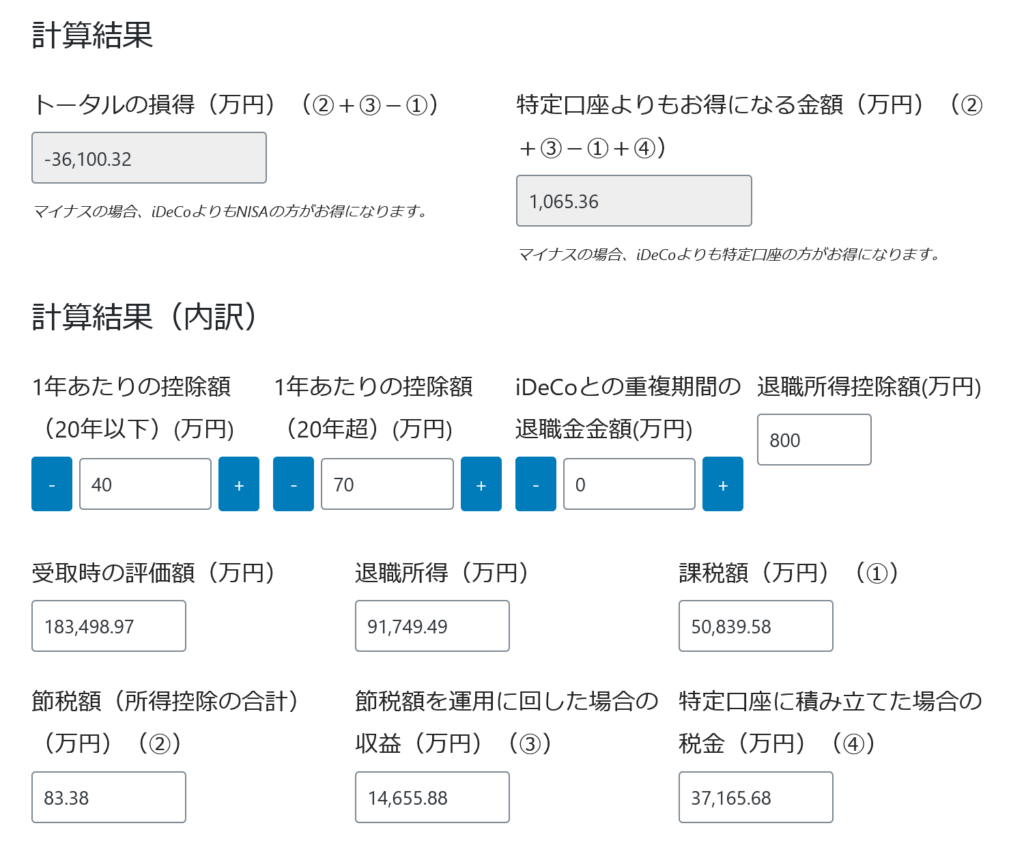

拠出時の税率を15%、節税額(所得控除分)の運用先を特定口座、退職所得控除額なしにチェック、とかなり厳しい条件にして、想定利回り(年率)を上げていくとこうなります。

毎月の拠出金額2.3万円、税率15%、拠出期間20年、退職所得控除額なしの場合

(左:年率30%、右:年率50%)

年率30%では約1.7億円、50%では約18億円という、とんでもない評価額になっていますが、それでも特定口座に積み立てるよりお得になっているのが分かると思います。

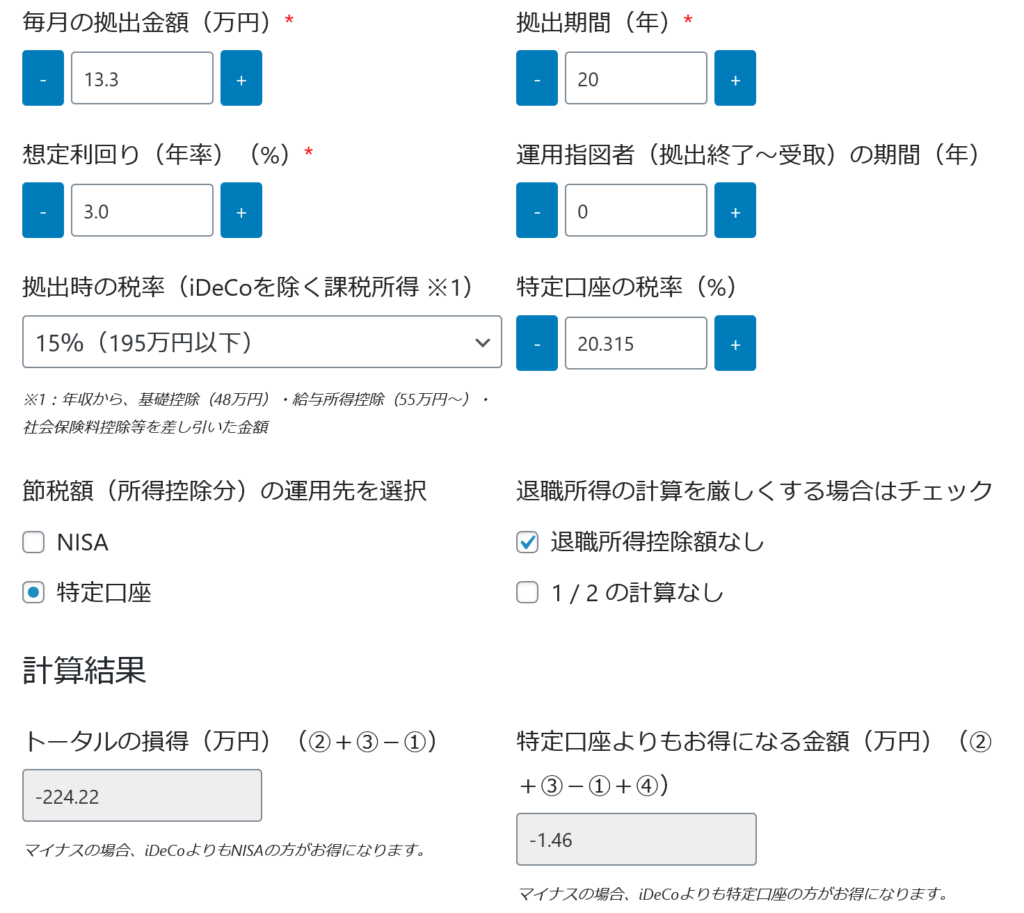

では、特定口座よりも損になる閾値です。

特定口座よりも損になる拠出金額(左:年率3.0%、右:年率0.1%)

数値を上下させてみれば分かりますが、毎月の拠出金額は一定値を超えると「特定口座よりもお得になる金額」は減っていき、いずれマイナスに転じます。

この閾値は、想定利回り(年率)が低いほど低くなるのですが、(運用結果がマイナスのパターンはそもそも投資自体しない方が良いので除外して)最低でも拠出金額が9.7万円なので、

現在の上限(6.8万円)や、改正案として出ている上限(7.5万円)では起こり得ません。

退職所得控除額0円でもこれだから、上限まで拠出しても大丈夫ね

NISAとの比較は不要!?

もちろん、このような条件では、特定口座よりお得ですが、NISAよりは損になります。

毎月の拠出金額が2.3万円でも、拠出時の税率が15%で退職所得控除額が0円の場合、利回り(年率)が11.4%以上でNISAよりは損になります。

しかし、NISAとの比較にはあまり意味が無いと思います。

なぜなら、NISAには生涯投資枠(1,800万円)があり、いつかは特定口座に積み立てざるを得なくなるからです。

結果的に一生かけても埋めきれなかった場合はこの限りではありませんが、少なくともその理由でiDeCoをやらない、というのはナンセンスかと思います。

人生というのは何があるか分かりません。

突然の収入減や収入ストップがあるように、収入増や臨時収入だってあり得ます。

その可能性を自ら捨てる、というのは暗い選択だと思います。

それなら、たとえ今の積み立てペースだと埋めきれなかったとしても、埋まった時のことを想定してiDeCoと同時並行しておいた方が良いでしょう(iDeCoの生涯投資枠はどれだけ早く始めるか次第みたいなものです)。

しかし唯一、iDeCoで特定口座より損になる可能性があるとすれば、それは「1 / 2」の方が廃止された場合です(退職所得控除額はたとえ廃止されても上記のように問題ありません)。

-

-

ゴールドをおすすめしない理由~20年リターンがS&P500超え~

続きを見る

ですが、そのような大きな改正がある場合、生命保険料控除のように加入日によってルールが分けられる(すでに加入済みの人には適用されない)と考えるのが自然かと思います。

とは言え、まだまだ今の加入者数では世論の反発も小さいでしょうから、強行されるリスクは考慮する必要があり、(大改悪さえなければ享受できる)金銭的な大きなメリットと天秤にかけることになります。

個人的には、そもそも投資をしている時点で100%では無いですし、特定口座の税金も改悪される可能性は普通にあるわけですから、十分リターンに見合ったリスクかと思います。

確かにNISAで同じファンドを買うよりはリスクが高いけど、ハイリスクなファンドや個別株を買うのと比べたらリスクは低そうだね

それでは皆様、よきフィットネスライフを〜🏃♀️