こんにちは〜🌤️おりおりです🙋♀️

純資産総額200億を突破

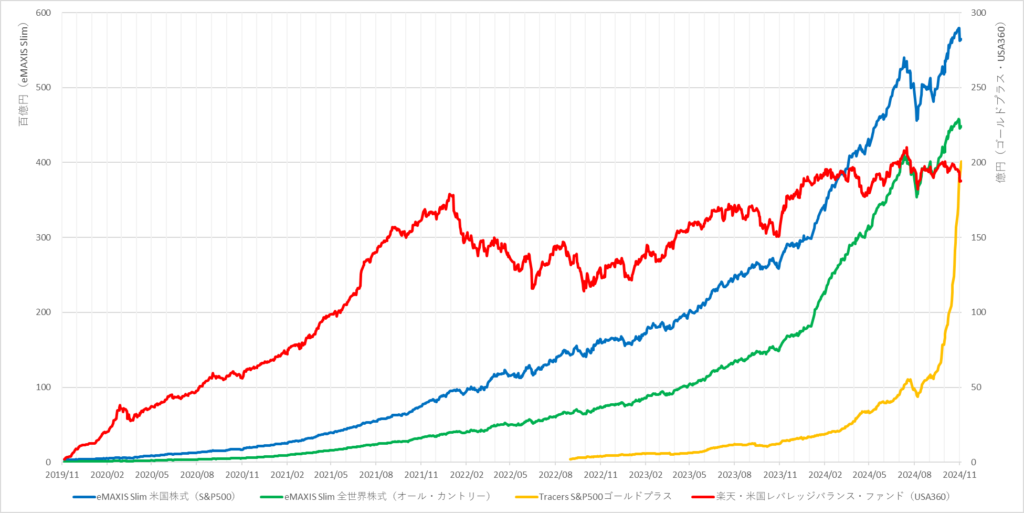

最近、S&P500とゴールドに100:100(50:50ではない)で投資して良い所取りができる、と話題沸騰中のゴールドプラス(Tracers S&P500ゴールドプラス)、純資産総額が1ヶ月前は100億円も無かった所、もう200億円まで到達しました。

しかし、同じようなコンセプトで、もっと前に登場し200億円を超えたファンドがあります。

その名も、USA360(楽天・米国レバレッジバランス・ファンド)です。

流石に二大巨頭と比べると桁が二つ違いますが、ゴールドプラス・USA360のどちらもNISA非対象の割には善戦していると言っても良いでしょう。

概要と他のファンドとの比較はこの通りです。

米国投資の新しいカタチ

株式と債券への投資比率を1:3として、実質的にファンドの純資産総額の360%(3.6倍)相当額を米国の株式と債券に分散投資します

楽天・米国レバレッジバランス・ファンド | 投資信託・ETFなら楽天投信投資顧問

| 委託会社名 | 信託報酬 (目論見書) | 合計コスト (運用報告書) | 設定日 | NISA 対象 ※1 | |

|---|---|---|---|---|---|

| eMAXIS Slim 米国 株式(S&P500) | 三菱UFJアセッ トマネジメント | 0.09372% 以内 | 0.104% | 2018/07/03 | ◎ |

| eMAXIS Slim 全世界 株式(オール・ カントリー) | 三菱UFJアセッ トマネジメント | 0.05775% 以内 | 0.131% | 2018/10/31 | ◎ |

| eMAXIS NASDAQ 100インデックス | 三菱UFJアセッ トマネジメント | 0.2035% 以内 | 0.455% ※2 | 2021/01/29 | 〇 |

| Tracers S&P500 ゴールドプラス | 日興アセット マネジメント | 0.1991% | 0.360% (0.362% ※3) | 2022/08/31 | × |

| 楽天・米国レバレ ッジバランス・ファ ンド(USA360) | 楽天投信 投資顧問 | 0.4945% 程度 | 0.670% (0.706% ※3) | 2019/11/05 | × |

※1 ×:非対象 〇:対象(成長投資枠のみ) ◎:対象(つみたて投資枠・成長投資枠)

※2:信託報酬引き下げ前(2023年1月27日~2024年1月26日)の費用

※3:合計(運用報告書)× 信託報酬(目論見書)/ 信託報酬(運用報告書)で計算した結果

要するに、ゴールドプラスの債券バージョンで、債券は比較的値動きが小さいため3倍にするイメージです。

ゴールドプラスを米国株:ゴールド=100:100とするのなら、これは1:3で360%なので、360 × 1 / 4:360 × 3 / 4で、米国株:米国債券=90:270 になります。

厳密には、米国株の部分はゴールドプラスがS&P500で、USA360はCRSP USトータル・マーケット・インデックス(に連動するVTIに投資)ですが、ほば同じと言っても良いくらいでしょう。

債券と株式も、負の相関(逆相関)関係と言われているから、コンセプトとしては良さそうに見えるね

USA360が未来の縮図!?

しかし、先ほどのグラフを見る限り、USA360も登場後しばらくして人気が急上昇し、純資産総額150億円を超えたあとは停滞してしまっています。

時期的にまだゴールドプラスはありませんから、取って代わられたわけでも無さそうです。

その原因は、近年のパフォーマンスにあると思われます。

| リターン (2024年1月~) | リターン (2022年8月~) | リターン (年率) | 順位 | |

|---|---|---|---|---|

| eMAXIS Slim 米国株式 (S&P500) | 30.23% | 62.00% | 24.76% | 3位 |

| eMAXIS Slim 全世界株式 (オール・カントリー) | 25.82% | 54.44% | 22.06% | 4位 |

| eMAXIS NASDAQ100 インデックス | 29.92% | 78.99% | 30.60% | 2位 |

| Tracers S&P500 ゴールドプラス | 64.02% | 122.21% | 44.22% | 1位 |

| 楽天・米国レバレッジ バランス・ファンド(USA360) | 16.35% | 18.30% | 8.01% | 5位 |

このように、今年の年初来でも、ゴールドプラスの設定来(2022/8/31~)でも、ゴールドプラスどころか、S&P500やオルカンよりも大きく劣る結果になってしまっています。

しかし、そんなUSA360ですが、設定当初は好調でした。

ちょうど2020年始めにコロナショックがあり、その下落が債券によってある程度抑えられた結果、1年で見てもリターンはS&P500やオルカンを大きく上回りました。

このコロナショック以降、USA360の純資産総額がうなぎ上りになっているのも納得です。

これ、何かに似てると思いませんか?

そう、最近のゴールドプラス(2024年7月からの株価下落を期に人気沸騰)です。

だから、ゴールドプラスも将来はUSA360のようになるかも?って話ね

なぜUSA360はダメになったのか

しかし、投資界隈では有名なトリニティスタディにもあるように、債券への投資や、株式と債券の組み合わせは決して悪い選択ではありません。

なのに、このような結果になってしまったのには、2つの原因があると思われます。

まず1つ目は、近年は株式と債券が逆相関では無くなりつつある(株式が下がると債券も下がるようになってきた)、ということです。

確かに、先ほどのグラフを見ても、コロナショック時に債券が上がっていたら、それが270%ですから十分相殺できていた(横ばい以上になっていた)はずです。

しかし、これに関しては今後はどうなるか分かりませんし、少なくとも4%ルール最大の障壁であるリーマンショックとITバブル崩壊時は逆相関でしたから、過去データから最大リスクを想定した場合、債券はあった方が良いです。

問題は2つ目で、債券とレバレッジの相性が悪いのではないか、というものです。

レバレッジ(ブル)ファンドの特性(「日々の」値動きが〇倍)上、細かく上がったり下がったりを繰り返すよりも、上がる日と下がる日が連続で続く方が結果は良くなります。

ですので、レバレッジを掛けるならS&P500よりもNASDAQ100(レバナスなど)や半導体(SOXLなど)のようなトレンドがある指数をベースにした方が良いとされ、そういう意味では債券はS&P500以上に不適格なのかも知れません。

確かに、最近の値動きを見ても、債券も年単位ではわずかとは言えプラスになっているわけですから、90%の米国株に加えたらS&P500を超えるか少なくとも肉薄するはずです。

リターンが低い分、レバレッジの弱点(逓減)が相対的に大きくなっている、とも言えるね

ゴールドプラスが良い理由

以上から、確かにゴールドプラスも今後、USA360のようになる可能性もあるのですが、理屈で考えるとその可能性は低いと思います。

債券とゴールドの差もありますが、レバレッジの倍率(100%と270%)の差も大きいです(2倍を超えるとリスク対リターンが悪くなる、という話もあります)。

また、USA360なのですが、個人的にはゴールドプラスがある今、買う意味はあまり無いと思います。

もちろん、株式と債券の組み合わせは(特に出口が近い人は)良いですし、リバランスしてくれるというメリットはあるのですが、それなら普通のバランスファンドで良いでしょう。

(均等型・株式重視型・債券重視型など、株式と債券の割合も選べます)

それに比べてゴールドプラスのメリットは、下落時の幅を小さくしたり4%ルールの成功率を上げるだけではなく、(理論的には)投資期間5年で確実にプラスに出来る、という点です。

-

-

S&P500ゴールドプラスについて~投資期間5年でOK!?~

続きを見る

当然、過去は未来を保障しませんが、握力という意味でも過去データや理論に基づく根拠はあるに越したことは無いと思います。

安心して積み立て・保有できるものが良いわね

それでは皆様、よきフィットネスライフを〜🏃♀️