こんにちは〜🌤️おりおりです🙋♀️

コストとリターン

ここに来て、彗星のごとく現れたファンドがあります。

その名も、野村世界業種別投資シリーズ(世界半導体株投資)、通称「ノム半」です。

| 順位 | ファンド名 | 信託報酬 (信託財産留保額) | 実質コスト (運用報告書) | 設定日 |

|---|---|---|---|---|

| 1 | 三菱UFJ-eMAXIS Slim 全世界株式(オール・カントリー) | 0.05775%以内 | 0.131% (2024/04/25) | 2018/10/31 |

| 2 | 三菱UFJ-eMAXIS Slim 米国株式(S&P500) | 0.09372%以内 | 0.104% (2024/04/25) | 2018/07/03 |

| 3 | SBI-SBI・V・S&P500 インデックス・ファンド | 0.0938%程度 | 0.104% (2023/09/24) | 2019/09/26 |

| 4 | 野村-野村世界業種別投資シリーズ (世界半導体株投資) | 1.65% (0.3%) | 1.718% (2023/06/28) | 2009/08/27 |

| 5 | 大和-iFreeNEXT FANG+インデックス | 0.7755% | 0.801% (2024/01/30) | 2018/01/31 |

なんと、6月の月間ランキングでは4位にまで浮上しています。

このファンド、他の4つと同じくインデックスファンドではあるのですが、連動する指数が MSCI All Country World Semiconductors&Semiconductor Equipment で、世界各国の半導体関連企業が対象となっています。

しかし、信託報酬も実質コストも他のオルカン(MSCI ACWI)やS&P500、FANG+指数に連動するものと比べかなり高くなっており、他には無い信託財産留保額(解約時に投資家が負担する費用)が設定されているのも特徴的です。

蛇足ですが、eMAXIS SlimのオルカンとS&P500も先日に運用報告書が更新され、実質コストはS&P500の方が安いことが判明しました。

設定日を見ると、不動の1位・2位であるeMAXIS Slimシリーズよりずっと前から存在していますが、最近になってランク外から急浮上してきたような感じです。

その理由はやはり、パフォーマンスでしょう。

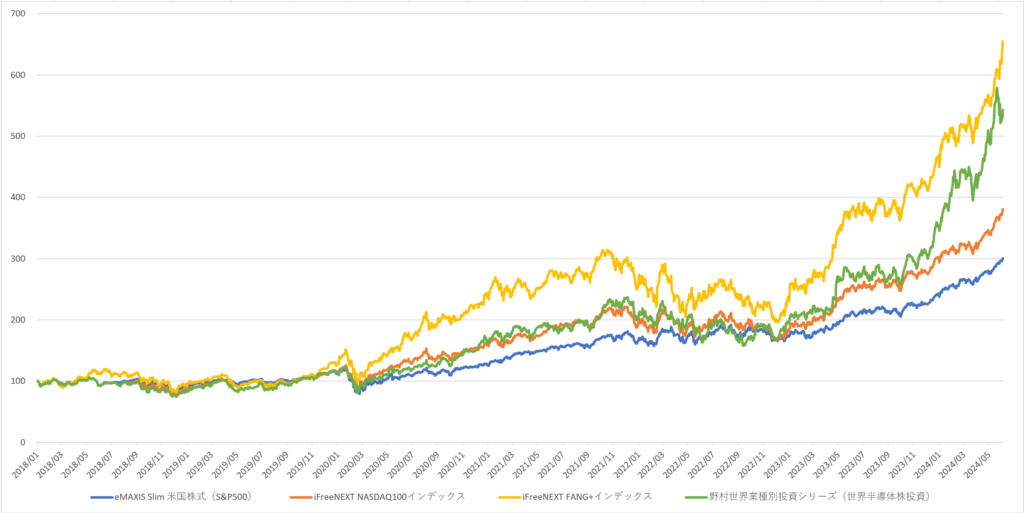

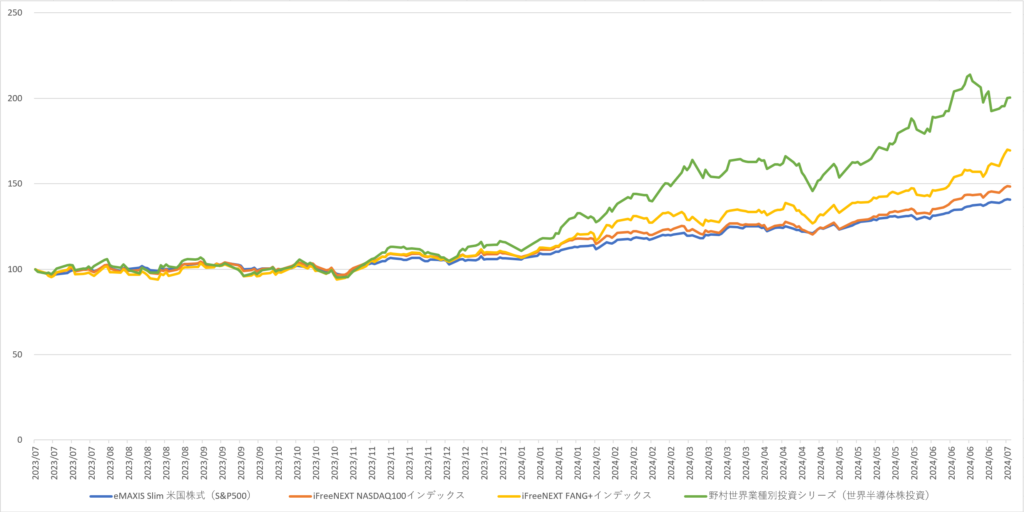

2024年1月30日(FANG+の設定日)の基準価額を100とした場合の、現在までの基準価額の推移はこのようになります。

直近1ヶ月こそ少し下げたものの、2023年始め頃からの伸びは目を見張るものがあります。

今年の6月に人気が爆発したのも納得ね

人気の秘訣

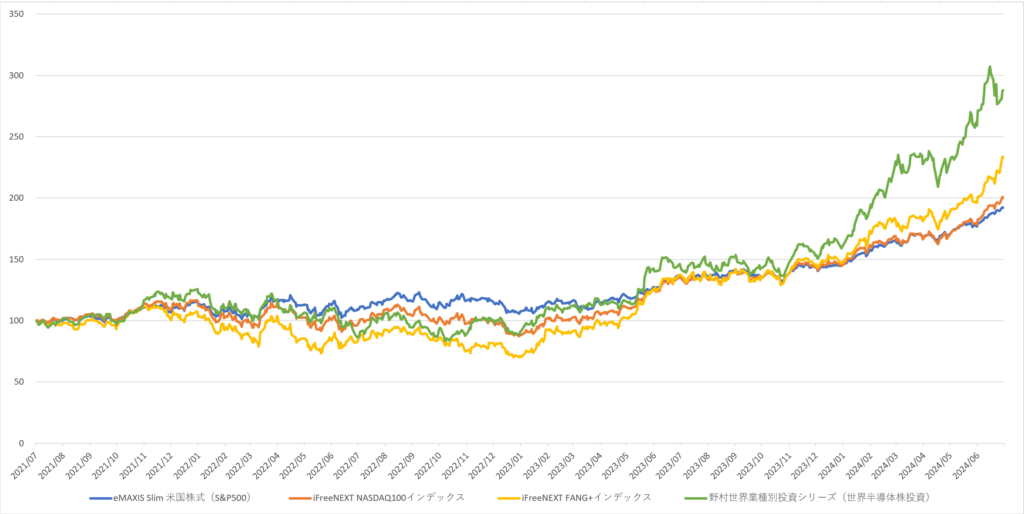

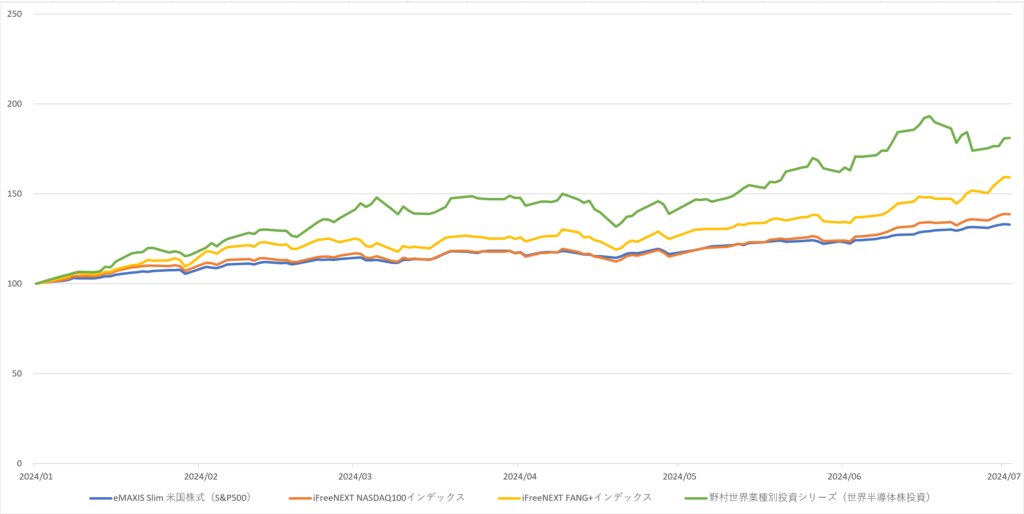

近年の調子が良いのは、開始時点を後ろにずらして行くと良く分かります。

このように、過去3年間はどこを開始地点としても野村世界業種別投資シリーズ(世界半導体株投資)(以下、ノム半)が圧倒的なリターンとなっており、これが高コスト(かつ解約時の手数料がある)にも関わらず人気となっている要因です。

数字で言うと、3年間で約180%(2.8倍)、1年間で100%(2倍)、年初来でも80%(1.8倍)以上という驚異的なリターンを叩き出しています。

また、あまり注目されていませんが、ノム半を含む「野村世界業種別投資シリーズ」は、構成する下記5本のファンド間でスイッチングが出来る、という大きな特徴もあります。

- 世界金融株投資

- 世界半導体株投資

- 世界資源株投資

- 世界ヘルスケア株投資

- マネープール・ファンド

このうち「世界」が付いている4本はそれぞれ、MSCIの各指数に連動するインデックスファンド(直接購入も可能)で、マネープール・ファンドは国内債券で安定運用となっています(スイッチングでのみ購入可能)。

ただし、NISA(成長投資枠のみ)対象となっているのは、世界半導体株投資と世界ヘルスケア株投資の2本のみで、他はNISA(つみたて投資枠・成長投資枠ともに)対象外です。

ヘルスケアは景気の影響を受けにくい、と言われているから半導体の雲行きが怪しくなったらスイッチング、という手も使えそうだね

人気の裏側には

しかし、良い事ばかりではなく、コスト以外のデメリットも存在します。

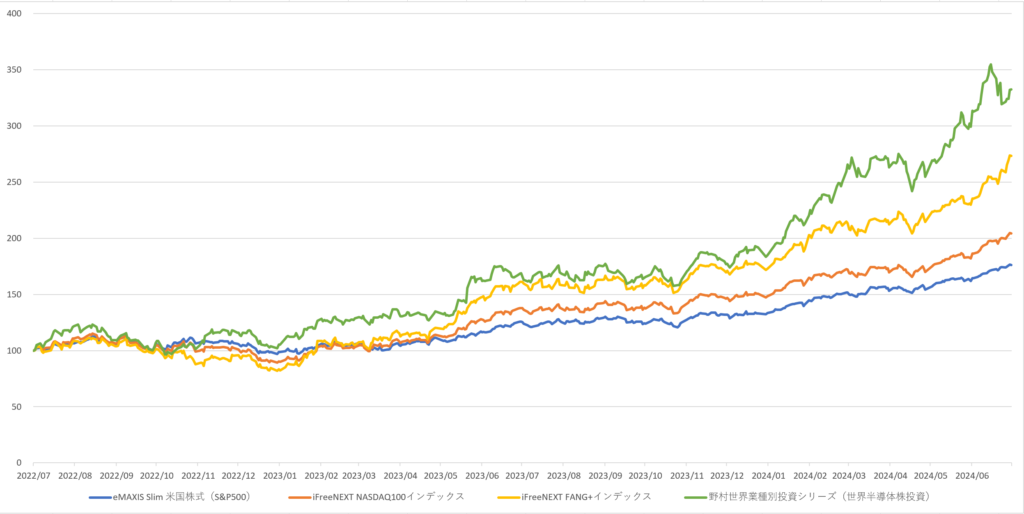

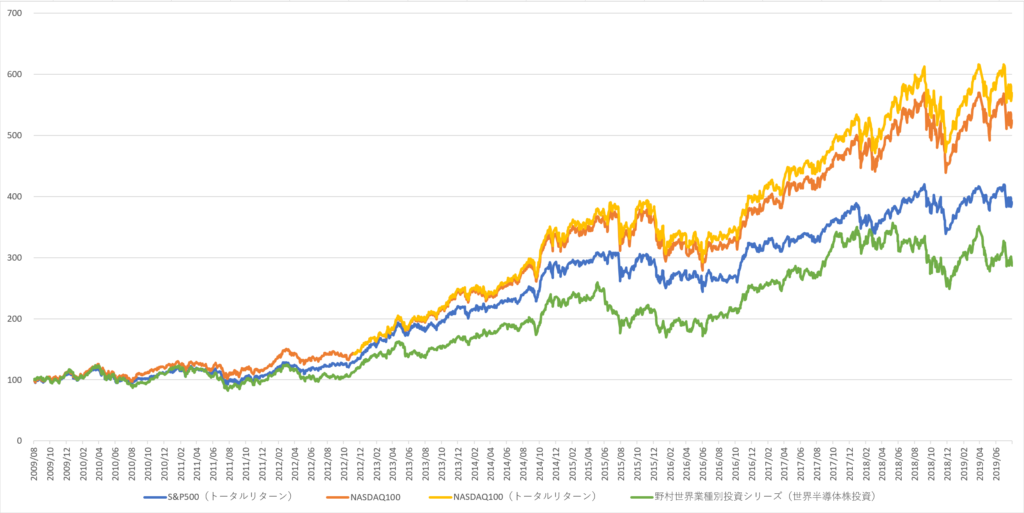

このノム半、約15年前からあるのですが、そのうち10年間のパフォーマンスは実はあまり良くありません。

S&P500やNASDAQ100のメジャーなファンドはもっと後発なので、指数(円換算・トータルリターン)の値で、2009年8月27日(ノム半の設定日)の値(基準価額・指数値)を100として比較してみます(これに連動するファンドは、ほぼ同じ結果になるはずです)。

※NASDAQ100のトータルリターンは2012年12月から(同時期のプライスリターンを開始値とする)

これを見て分かる通り、NASDAQ100どころか、S&P500にも劣後しています。

10年間のリターンで約187%(S&P500は約290%、NASDAQ100は約469%(参考))は、大きな暴落が無かった期間としては少し寂しい結果と言っても良いでしょう。

もちろん、前述のスイッチングを駆使して、この期間は別のファンドにしておいてその後は半導体に切り替える、といった運用をすれば美味しい所取りが可能ですが、そんな事は後になってからだから分かることで、今後何が伸びるか分かるなら苦労しません。

ローリスクローリターンのファンドへの切り替えも直接のダメージこそありませんが、その後暴落が来なかった(逆に大きく伸びた)場合の機会損失は大きいです。

いわゆる「稲妻を逃がす」というやつだね

有効フロンティア

ですので、このノム半は最近の半導体の好調があってこその人気で、コストとリスクに見合ったファンドとは言い難い、というのが結論です。

しかし、コアにはなり得ないですが、だからと言って買うべきではない、というのは違うと思います。

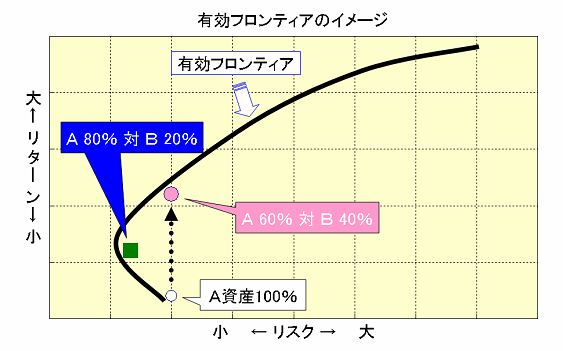

投資の世界には、有効フロンティア(効率的フロンティア)という言葉が存在します。

このように、一番正解に近い(と思われる)資産を100%保有するより、特性の異なる資産を組み合わせた方が同じリスクで高いリターンが見込める、という理論です。

オルカンやS&P500をコアに据えて、その時にトレンドになっているセクターを少し加える、といったやり方もその一つだと思います。

(オルカンとS&P500の二刀流は特性が近すぎるため、あまり意味が無い)

時価総額加重平均だからオルカンやS&P500の時点でトレンド重視になっている、という考え方もありますが、伸び代を考えるともう少し偏らせるのもアリかも知れません。

そういった意味では、このノム半を含む野村世界業種別投資シリーズは面白いのですが、個人的にはどうせ尖らせるならレバレッジ系の方が良い気がします。

(もっとリスクを取るためではなく、攻めの投資に使う金額(割合)を減らすためです)

-

-

レバFANGとナス3倍ブルについて~リターン狙いの最適解!?~

続きを見る

いずれにせよ、このように新規・古参に関わらず、その時に絶好調のファンドはどんどん出てきますが、中身をしっかり精査した上で有効だと判断した場合のみ購入した方が良いと思います。

SNSで買った報告がいっぱい出て来るけど惑わされちゃダメね

それでは皆様、よきフィットネスライフを〜🏃♀️