こんにちは〜🌤️おりおりです🙋♀️

貯蓄率とは

家計がどれだけ黒字になっているか(貯蓄する余裕があるか)を示す指標として、貯蓄率というものがあります。

ここで言う貯蓄とは、貯金に限らず株や債券、投資信託などへの投資や貯蓄型の保険なども含まれます。

(マイホームや車の購入などは一般的には含まれないようです)

これらの貯蓄額を可処分所得(収入のうち税金や社会保険料などを除いた所得)で割ったもの(貯蓄額 / 可処分所得)が貯蓄率になります。

今回は、この貯蓄率(貯蓄「額」ではない)によって何年後にFIRE出来るのかが決まる、というお話です。

貯蓄率に関してのニュースはTVやネットでも定期的に出てきますし、総務省の家計調査でも出てくるワードです(ニュースは大抵こちらのデータに基づいています)。

家計調査

家計調査は、一定の統計上の抽出方法に基づき選定された全国約9千世帯の方々を対象として、家計の収入・支出、貯蓄・負債などを毎月調査しています。

統計局ホームページ/家計調査

家計調査の結果は、これら調査世帯の方々の御理解・御回答によって得られており、我が国の景気動向の把握、生活保護基準の検討、消費者物価指数の品目選定及びウエイト作成などの基礎資料として利用されているほか、地方公共団体、民間の会社、研究所あるいは労働組合などでも幅広く利用されています。

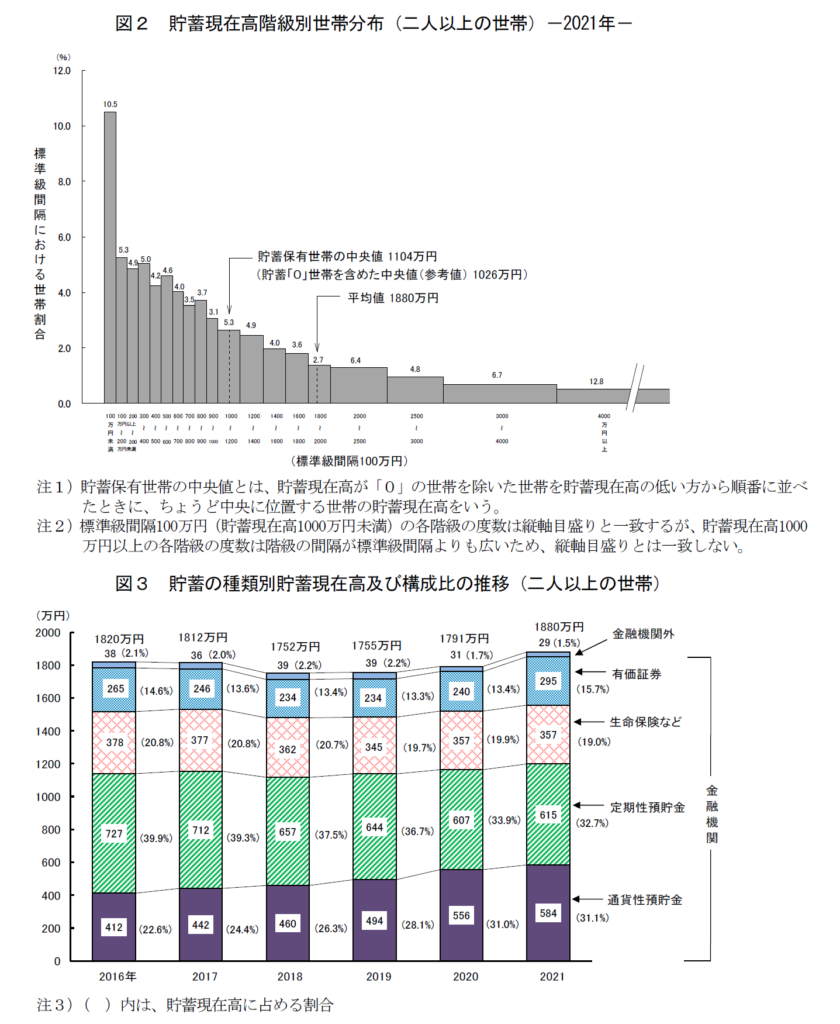

このようなグラフを見たことがある人も多いのではないでしょうか。

これを見て、現在の自分と照らし合わせて一喜一憂する人も多いと思いますが、大事なのは現在の総貯蓄額を基準とする貯蓄率ではなく、年間の貯蓄額を基準とする貯蓄率です。

要するに、これから年間の可処分所得の何割を貯蓄に回し続けるか、です。

何円か、じゃなくて何割か、なんだね

生活費こそがFIREへのカギ

これを分かりやすくするために、例を挙げてみましょう。

例えば、年間の可処分所得が600万円で貯蓄額が200万円の場合、貯蓄率は 33.3%(200 / 600)になります。

この場合、年間の(貯蓄以外の)支出は 600 - 200 = 400万円ですから、(4%ルールに基づく)FIREに必要な資金は 400 / 0.04 = 10,000万円(1億円)となり、それまでに必要な年数は 10,000 / 200 = 50年となります。

次に、年間の可処分所得が400万円で貯蓄額が150万円の場合、貯蓄率は 37.5%(150 / 400)になります。

この場合、先ほどと同様に計算すると、年間の支出は 400 - 150 = 250万円ですから、FIREに必要な資金は 250 / 0.04 = 6,250万円となり、それまでに必要な年数は 6,250 / 150 = 41.7年となります。

この2つの例を見比べると、毎年の貯蓄額は前者の方が多いのに、FIRE達成までの年数は後者の方が短い、ということが分かります。

これを貯蓄率で見ると、前者が 33.3%、後者が 37.5%で後者の方が高くなっており、貯蓄「率」が高ければ高いほどFIRE達成までの年数が短くて済むことが分かると思います。

また、率であることから、年間の可処分所得が400万円で貯蓄額が50万円(貯蓄率12.5%(50 / 400))の人が、所得を100万円増やして全て貯蓄に回す(貯蓄率30%(150 / 500)) よりも、

所得そのまま支出を100万円減らして貯蓄に回す(貯蓄率37.5%(150 / 400))方が効果が高いことになります。

つまり、収入を増やすこと以上に、支出(生活費)をいかに減らすか、がFIREのための重要ポイントになるわけです。

(節約方法については下記で詳しく扱っています)

-

-

投資のための節約術4選~鍵を握るのは支出~

続きを見る

まずは支出を減らして、それでも足りなければ(もっとFIREを早めたければ)支出アップを考える感じで良さそうね

貯蓄=投資で考える

とは言え、先ほどの例(貯蓄率33.3%で50年、貯蓄率37.5%で41.7年)だと、いずれにせよFIRE達成までの年数が多すぎて、普通の定年退職(年金受給開始)の方が早くなってしまいます。

ですが、これはあくまで貯蓄が全く増えない想定ですから、長期投資に適した投資(全米株or全世界株のインデックスファンド等)に回した場合は変わってきます。

おなじみの金融庁の資産運用シミュレーションにて、月額に分割して想定利回り6%で計算してみると、前者(月額16.67万円で1億円目標)は24年、後者(月額12.5万円で6,250万円目標)は21年で達成可能になります。

計算してみると分かりますが、これは貯蓄率が同じであれば(例え、貯蓄額が可処分所得800万円のうち300万円の場合でも、1600万円のうち600万円の場合でも)結果は同じになります。

ただし、非課税枠は所得に関係なく同じ(新NISAでは1,800万円)ですので、厳密に言うと率は同じでも額が低い方が若干有利に(非課税枠に収まる割合が大きく)なります。

実際、最初の例(貯蓄額が可処分所得400万円のうち150万円で21年)だと元本は3150万円ですから、二人以上世帯(夫婦の枠を使える)であれば全て非課税に出来ることになります。

これが、額が大きくなればなるほど、非課税枠からはみ出した分の課税を考慮しなければなりませんし、(現在は一律20.315%ですが)将来は増税になる可能性も十分にあります。

(過去にも、NISA制度が始まったタイミングで税率が引き上げられた、という事例があるため、NISA拡充に合わせた(非課税枠以外の)増税もあるのでは、という説もあります)

-

-

NISA拡充の闇~メリットだけじゃない!?~

続きを見る

そもそも、投資は基本的に税引後のお金でしか出来ませんから(iDeCoは例外)、収入を100万円増やしても投資に回せるお金がそのまま100万円増えるわけではなく、

(税金や社会保険料の分)もっと増やさなければならないため、やはり収入アップよりも支出カットの方がハードルは低いと言えます。

税制面でも支出カットの方が有利なんだね

生活費が高い=満足度が高い、とは限らない

とは言え、支出(生活費)を削減すると、生活の満足度が下がり、「将来のために現在を犠牲にする」状態になるのではないか、と思う方もいると思います。

確かに、あまりに削減しすぎるとそうなるかも知れませんが、(どの程度かは人によりますが)ある程度までは大丈夫かと思います。

極端な例ですが毎日、高級レストランで食事をしたとしても、最初は満足度は高いでしょうが、そのうちそれが「普通」になってしまい、有難みも薄れてしまうでしょう。

旅行についても然り、たまに行くから楽しい、というのはあると思います。

逆に、節約生活も始めは辛くても、そのうち慣れて「普通」になってくるでしょう(いわゆる「美人は3日で飽きるがブ〇は3日で慣れる」みたいなものです)。

重要なのは、一度身に付いた生活は変えるのが難しい、ということです。

(宝くじが当たった人や、一発屋の芸人が転落するのも、高所得に合わせた生活に慣れてしまったのが原因である事が多いでしょう)

そうであれば、(変えるのがより難しくなる老後ではなく)今生活を見直して、生活費が少ない状態に「慣れて」おくのは大事かと思います。

FIREを目指さない場合でも、余暇に使えるお金が増えるし、普段の生活費を抑えるに越した事はないわね

それでは皆様、よきフィットネスライフを〜🏃♀️