こんにちは〜🌤️おりおりです🙋♀️

ひとつの区切り

年金の足しにするにしろ、FIREを目指すにしろ、資産形成するにあたって1,000万円というのは(中間地点として)ひとつの区切りとなります。

SNS上でも「大台」達成、などというワードで表現されたりしますね。

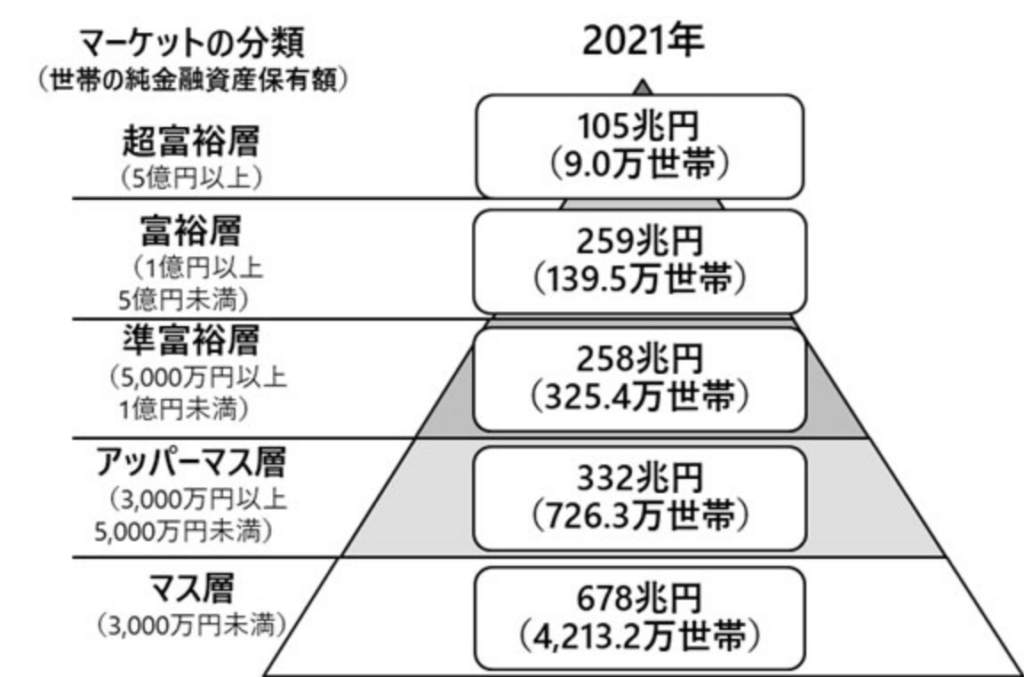

このような資産額ごとに層で分かれたピラミッドを見たことがある方も多いと思いますが、

ここで言うと1,000万円も0円と同じ、一番下の「マス層」になります。

しかし、貯金しながら到達した1,000万円と積み立て投資で到達した1,000万円では訳が違います。

それは「複利の力」があるからに他ならないのですが、実際に「お金がお金を生む」を実感し始めるのもこの1,000万円くらいからと言えるかも知れません。

-

-

複利の力を生かすには~人類最大の発明~

続きを見る

年利5%だとしても1,000万円の5%は50万円だから、かなり大きな額だね

1000万円からの加速

その加速っぷりはグラフで見た方が分かりやすいと思います。

(今回は野村證券さんのマネーシミュレーター「みらい電卓」を使用してみました)

2024年からスタートする新NISA制度もあり、毎月の積立金額を5万円と10万円に設定してみましたが、いずれにせよただ貯金する場合(元本(灰色)のグラフ)に比べて、

運用しながら積み立てる場合(元本+運用収益(赤色)のグラフ)は上方に湾曲していることが分かります。

数字上でも毎月の積立金額が5万円の場合、1,000万円に到達するのは12年目、2,000万円に到達するのは19年目(+7年)、3,000万円に到達するのは24年目(+5年)、

毎月の積立金額が10万円の場合でも、1,000万円に到達するのは7年目、2,000万円に到達するのは12年目(+5年)、3,000万円に到達するのは16年目(+4年)、

というように、いずれも次の1,000万円、その次の1,000万円、と達成までに必要な期間がどんどん短くなっています。

一番きついのが最初の1,000万円というわけね

実感しにくいインデックスファンド

しかし、その加速が実感しにくいのが、(分配金の無い)インデックスファンドのデメリットでもあります。

どんなに利回りが高かろうが、収入が増えるわけでも、毎月の入金額が減るわけでもないからです。

実際に運用益が自分のものになるのは、引退後に(取り崩し期に入ってから)売却(利確)した時ですし、それまでは毎月、淡々と給料の一部から定額を積み立てていくしかありません。

その点、高配当株投資であれば、(再投資するにしても)一旦は手元にお金として入ってくるので実感はしやすいです。

ですが、高配当株で毎月同額を積み立てる場合、(配当金が徐々に増えていく分)給料からの手出しも減っていく反面、先ほどのグラフのような加速(湾曲)は無くなります。

加速させるには配当金も加味した積み立て額の増額が必要で、そうすると結局のところ給料からの手出しが減ることはなく、実質的にインデックスファンドの積み立てと同じになります。

さらにこの場合、配当金は税引後のお金ですから、厳密にはインデックスファンドより不利、ということになってしまいます。

((生涯上限額を気にしなければ)新NISAではこのデメリットは無くなります)

-

-

新NISAで高配当株投資~再投資デメリットを回避~

続きを見る

高配当株は、引退後の使い勝手が良い、というメリットもあるから一概にどちらが良いとは言えないね

グラフを作ってみる

そこでおすすめなのが、これまでの資産の推移をグラフ化してみることです。

証券会社のサイトで取引履歴(毎月の積み立て(購入)額)はもちろん、その時点での保有資産総額(時価)も見れるかと思います。

これを、Excelなどの表計算ソフトに入力し、折れ線グラフにすると資産の推移が一目瞭然になります。

(証券会社によってはグラフで出してくれる所もあります)

そうすると、細かい上下がありつつも、全体的には右肩上がりになった、もしくは先ほどのグラフのような、それより少し上方に湾曲したような形になるかも知れません。

こうする事で、このまま積み立てを続けたら今後、資産の推移がこれまでの延長線上になるだろうと考えると、イメージしやすくなり、モチベーションアップに繋がると思います。

要注意なのは、投資(積み立て)期間が短い間は、短期間での価額の上下に影響される部分が多く、資産が増えているのが分かりにくい上に、値動きによっては(延長線上で考えると)これから下がるように見えたりするので、あまり見ない方がいいかも知れません。

そういう意味でも、一般的な積み立て積立金額(5万円~10万円程度)での1000万円到達(年利回り6%なら7~12年)というのは、振り返るには良いタイミングということになります。

山登りの途中で景色を楽しむイメージね

生活水準の確立という財産

とは言え、このモチベーションアップは別に無くても問題なかったりします。

1,000万円に到達するまでに身に付けた、投資資金の確保術は自分のものだからです。

(一度行うと半永久的に持続する)固定費の削減はもちろん、それ以外でも自分にとっての「普通」の支出が、低いラインで落ち着く、というのは非常に大きいです。

-

-

投資のための節約術4選~鍵を握るのは支出~

続きを見る

一度、豪華な生活に慣れてしまったら戻るのが大変なのと同様に、支出が少ない生活に慣れると、大きな支出には違和感を感じるようになります。

初めは苦しい、と思っていた節約生活も、慣れてしまったらそれが心地よいものになり、そうなれば後はそれを続けるだけです。

逆に、この「慣れ」のせいで、引退後も生活水準を上げられず、せっかく貯めた財産を使い切れずに死ぬ人が多く、勿体ないという意見もあるのですが、個人的にはそれでも良いんじゃないかと思います。

余ったお金も塵と化すわけではなく、子供・孫や世の中が良くなるために貢献出来ますし、自分自身も満足した生活を送られたのなら問題はありません。

使うお金が変わらなくても、引退する時期が早まって、人よりも多く「時間」を手に入れられる、というだけでも大きな成果でしょう。

支出が少ないほど(早く引退が出来て)時間は多くなるんだね

自由を手に入れるための金融資産

引退の時期が早まって時間が増える、というのは分かりやすい結果なのですが、それ以外でも数値化できない「自由」を手に入れられる、というメリットもあります。

例えば、資産が無く、生活費の全てを労働収入に頼るしかない場合、仕事は「生活費が稼げる」ものが大前提となりますが、資産(の取り崩しor配当金)で生活費の一部を賄うことが出来れば、仕事の選択肢は大きく広がります。

仮に、時間単価は高いけどあまりやりたくない仕事と、時間単価は低いけどやりたい仕事があった場合、後者を選ぶことも出来るようになるわけです。

その結果、使う時間も得られる収入も、やりたくない仕事=やりたい仕事+金融所得、となったとしても満足度は大きく変わるでしょう。

お金と時間以外にも得られるものがある、というわけですね。

そう考えると、FIREのための資産形成(年間生活費の25倍の資産を作る)ではなくても、もっと少ない資産でも良いですし、何なら1,000万円がゴールになったとしても十分に価値はあります。

ですので、気負わずにゆっくりでも、まずは1,000万円を目標にしてみるのも良いかと思います。

続けたければ続けたらいいし、止めたければ止めてもいいのね

それでは皆様、よきフィットネスライフを〜🏃♀️