こんにちは〜🌤️おりおりです🙋♀️

iDeCoの拠出は60歳未満まで

前々回、前回とiDeCoの出口戦略についてお話してきましたが、今回は比較的高齢(45歳~59歳)でiDeCoを始めた人向けに出口戦略を考えてみたいと思います。

そもそもこういった年齢(45歳~59歳)からiDeCoを始めるのは向いているのかどうか気になる人も居るかと思いますので、結論から申しますと、かなり向いています。

iDeCoと言うと、(2022年4月までは)60歳未満でしか加入出来ず、拠出も出来なかったため、45歳以上の場合、積み立て期間が15年を割る=長期投資に向かない(マイナスになる可能性がある)、という印象があります。

しかし、法改正により2022年5月からは65歳未満まで加入・拠出が可能になりました。

ただし、これは条件があり、「厚生年金の被保険者」か「国民年金の任意加入被保険者」に限られます。

前者の方は分かりやすく、60歳以降も会社員として働いていたらOKということで、後者はあまり聞きなれない言葉ですが、

60歳までに老齢基礎年金の受給資格を満たしていない場合や、40年の納付済期間がないため老齢基礎年金を満額受給できない場合などで年金額の増額を希望するときは、60歳以降でも国民年金に任意加入をすることができます。(厚生年金保険、共済組合等加入者を除く)

任意加入制度|日本年金機構

要するに年金を満額(20歳~59歳までの40年間分)納めていない人が60歳以降も支払いを続ける(任意加入する)ことで、受給額を増額する(空白期間分を埋める)ことが出来る、という制度です。

という事は、大学卒業後に就職した場合、60歳で退職しても、学生だった(20歳~22、23歳までの)期間分、任意加入出来るのか、と言うと、残念ながらそうでは無いようです。

国民年金への加入は原則、20歳以上60歳未満の日本国内に住む人全員の義務なのですが、20歳以上の学生は学生納付特例制度という制度を使って国民年金保険料を支払わずに済みます(使わずに支払うことも出来ます)。

しかし、この制度はあくまで納付「猶予」の一種であり、10年以内であれば保険料をさかのぼって納めること(追納)が出来る、とされています。

逆に言うと、10年を超えると(任意加入も含めて)後から納めることが出来ず、(その期間分の)年金受給額の減額は確定してしまうのです。

つまり実質、任意加入が出来るのは海外移住などで国民年金を納めなくて良い期間があった人や、納める必要があるのに納めなかった人(違法)だけで、一般人にはあまり関係ない(だからこそ馴染みが無いとも言える)でしょう。

ですので、(改正後も)実質、iDeCoに加入・掛金を拠出できるのは60歳未満のみ(会社員として働いている場合のみ65歳未満)と言って良いでしょう。

iDeCoは公的年金を補助する制度だから、密接に関係しているんだね

それでも45歳以上でも始めた方が良い理由

そうなると、45歳以上の場合、積み立て期間が15年を割る=長期投資に向かない(マイナスになる可能性がある)となりそうですが、そうでは無い理由が3つあります。

一つ目に関しては、iDeCoに積み立て(掛金を拠出)できるのは60歳未満でも、受け取りに関しては「75歳までに手続きを行う必要がある」とされています。

前回お話した通り、iDeCoの受け取り方には「一時金(一括)」「年金(分割)」「一時金と年金の組み合わせ」の3種類がありますから、

一番引き延ばした場合、75歳で一時金受け取ったり、75歳から年金受け取りを開始(最大20年間=94歳まで受給)することまで出来ます。

後者はあまり現実的ではないので除外するとしても、75歳で受け取りとなると、59歳で拠出した分も15年以上運用されることになりますから、長期投資としては問題ないでしょう。

75歳まで使えないのは嫌だ、という場合も、60~75歳で少しずつ(年金で)受け取りをすれば、45歳に積み立てた分は60歳で、46歳に積み立てた分は61歳で、といった感じでそれぞれ運用期間を15年確保することも出来ます。

(ちょうど以前紹介したグラフのようなイメージです)

-

-

スライド投資法(仮称)のすすめ~2024年からの新NISAに向けて~

続きを見る

積み立て期間じゃなくて、運用期間が15年以上あれば良いのね

運用成績は関係ない!?

2つ目の理由として、そもそもiDeCoの場合、必ずしも運用期間を15年取る必要が無いのです。

iDeCoにあってNISAには無い最大のメリットとして、拠出額の所得控除(小規模企業共済等掛金控除)がありますが、例え少々損失が出たとしてもこれで十分カバー出来るからです。

例えば、課税所得が330万円~695万円の(所得税20%+住民税10%部分が控除される)人は(受け取り時も控除で非課税に出来た場合)実質、掛金の70%で投資が出来ているようなものですから、理論上は運用後に元本が70%になってもトントン、ということになります。

ですので、15年と言わず、ある程度(5~10年くらい)取れていれば大丈夫、という見方も出来ますし、それでもなお不安な方は、無リスク資産にすれば良いのです。

iDeCoのあまり知られていない(NISAには無い)メリットの一つとして、元本確保型商品(定期預金)を選ぶことが出来る、というものがあります。

この場合も拠出額の所得控除メリットは受けられますし、運用期間は全く気にしなくて良くなります。

極端な話、(所得があれば)59歳でiDeCoを始めて(定期預金を選択)、65歳で全額を受け取る、でもメリットはあるのです。

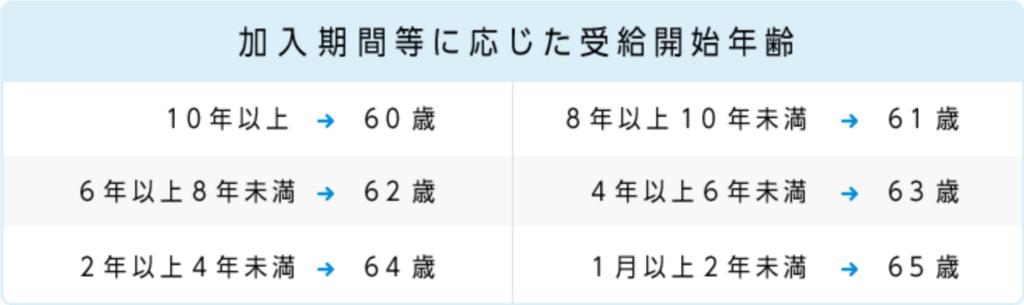

(加入期間2年未満の場合、受給開始年齢は65歳以降となるそうです。)

60歳から年金資産を受け取るには、60歳になるまでにiDeCoに加入していた期間等(確定拠出年金の通算加入者等期間)が10年以上、必要です。通算加入者等期間が10年に満たない場合は、受給可能となる年齢が繰り下げられます。

iDeCoの仕組み|iDeCoってなに?|iDeCo(イデコ・個人型確定拠出年金)【公式】】

むしろこの場合、資金拘束のデメリットもたった5年しか無いですし、掛金が年40万までなら(増えないので)確実に全額が退職所得控除内にも公的年金等控除内に収まりますし、良い事ずくめです。

(iDeCo反対派で、使ってないという人はこの方法で使っても良いかも知れません)

NISAなら絶対にやらない方がいいパターン(5年後に全額引き出す前提)でも、iDeCoならやった方がいい、になるんだね

iDeCoの隠れた必殺技、スイッチング

そして3つ目の理由として上げたスイッチングなのですが、投資信託(ファンド)間の乗り換えのことで、これは投資の世界ではよく行われる手法で、通常は現在保有している投資信託を売却して他の投資信託を購入することで乗り換えます。

ですので、本来であれば(一旦現金化するため)そこで利益確定して税金が(売買手数料が掛かる場合はそれも)発生するのですが、

iDeCoにおけるスイッチングでは申し込み(大抵はネット上で可)をする事でいつでも自由に、内部で売却・再購入が出来て、税金も発生しません。

これを使って、積み立て序盤の(運用期間を長く取れる)時期では株などのハイリスクハイリターン資産を多くして、終盤(運用期間が短い)が近づくにつれて債券などのローリスクローリターン資産の割合を増やす、ということが出来ます。

この手法はiDeCoに限らず、通常の課税口座でも使われるのですが、iDeCoの場合さらに元本確保型商品(定期預金)がありますから、ノーリスクノーリターンに乗り換えることも出来るのです。

(そのまま使える現金ではないものの)実質、非課税で現金化してそれを再び非課税口座に即再投資出来る、というのもNISAには無いメリットと言えるかも知れません。

(新NISAでも売却で生涯投資枠が復活するのは翌年ですし、年間240万円を超える一括投資も出来ません)

自由に乗り換えが出来るのもiDeCoのメリットね

まとめ

このように、色んな面から、比較的高齢(45歳~59歳)でiDeCoを開始するのはおススメです。

むしろ、iDeCoの最大のデメリットである資金拘束の長さが短くて済む分、若い世代(20代・30代など)よりも向いていると言っても過言ではないと思います。

それでいて(NISAと比べて)最大のメリットとも言える掛金の税額控除は同じですし、出口戦略も、受け取り可能時期は60~75歳までと幅広く、スイッチングも使うとかなり柔軟に出来ます。

ただし、仕組みが複雑なため、老後に判断能力が落ちる事も想定して、あらかじめ大筋だけでもプランを立てておいた方が良いかも知れません。

受け取り時のことをイメージしてモチベーションが上がる効果もあるね

それでは皆様、よきフィットネスライフを〜🏃♀️