こんにちは〜🌤️おりおりです🙋♀️

裏技の正体

何とも怪しげなタイトルですが、この裏技の正体から申しますと、小規模企業共済の一般貸付制度を利用したものになります。

(小規模企業共済についての詳細については下記の記事をご覧ください)

小規模企業共済・経営セーフティ共済~節税=お得とは限らない!?~

小規模企業共済・経営セーフティ共済~節税=お得とは限らない!?~

この節税術の内訳はこの通りです。

- 掛金拠出額:月7万円 × 12ヶ月 = 84万円

- 所得控除:84万円 × 0.3 = 25.2万円

※掛金部分の「所得税+住民税」が30%(課税所得が 414~695万円)の場合 - 借入可能額:84万円 × 0.8 = 67.2万円

※拠出額との差額(手出し)は、84 – 67.2 = 16.8万円 - 借入利息:67.2万円 × 0.015 = 約1万円

- 節税額:25.2万円 – 約1万円 = 約24.2万円

小規模企業共済と言えば、iDeCoと同様に掛金が所得控除になる積み立てですが、iDeCoと違って自分で運用することは出来ない(ほぼ貯金と同じ)、というイメージを持っている人が多いと思いますが、

iDeCoには無いメリットとして、借入れの制度があり、公式サイトにも記載されています。

小規模企業の経営者や役員の方が、廃業や退職時の生活資金などのために積み立てる「小規模企業共済制度」。掛金が全額所得控除できるなどの税制メリットに加え、事業資金の借入れもできる、おトクで安心な小規模企業の経営者のための「退職金制度」です。

小規模企業共済|小規模企業共済(中小機構)

余剰資金があったとしても、小規模企業共済の掛金を拠出してしまうとその分、投資に回せるお金が減ってしまう(新NISAで非課税枠が大幅拡大する2024年以降はなおさら)というのが最大のデメリットなのですが、

そのデメリットを、この借入れ(一般貸付制度)を使うことで無くしてメリット(所得控除)だけを得る、というのが今回のテクニックです。

拠出してもその分借りられたら手元のお金は残るからね

所得控除について

iDeCoも小規模企業共済も同様ですが、この所得控除というのはかなり大きいです。

(ちなみにiDeCoと小規模企業共済は併用可能です)

掛金はあくまで貯蓄しているだけなのですが、(返ってこない)経費のように税金が掛からない部分になります(経費と違って社会保険料の計算には含まれます)。

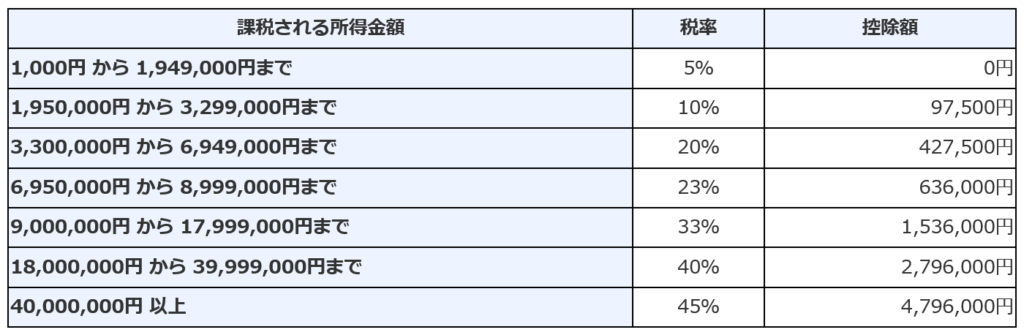

税金の内訳は所得税(+復興特別所得税)と住民税なのですが、このうち所得税は下記のような超過累進課税になっています(住民税は住所地にもよりますが、ほぼ10%固定です)。

これが意味するところは、195万円までの部分は5%、195~330万円までの部分が10%、330~695万円までの部分が20%、ということです(課税所得に税率を掛けた後に右側の控除額を引くと、そうなるようになっています)。

ですので、課税所得が400万円の人は20%、というわけではなく、実際は(5%と10%の部分もあるので)もっと低い(4,000,000 × 0.2 – 427,500 = 372,500 は 400万円 の 約9.3%)です。

(なので、一般的な所得の人は、所得税 < 住民税 の場合が多いと思います)

ですが、例えばこの課税所得400万円が350万円になった場合、減る所得税は50万円の約9.3%ではなく、50万円の20%(400万円も350万円も20%の範囲のため)なのです。

つまり、掛金の上限(月7万円 × 12ヶ月 = 84万円)まで拠出して、課税所得が 414~695万円の(84万円を引いても330~695万円の範囲に収まる)場合は、節税額は84万円の30%(所得税+住民税)で 25.2万円 となります。

税率が高い部分が減るから効果が大きいのね

一般貸付制度について

次に、今回のキーポイントになる一般貸付制度ですが、こちらも先ほどの公式サイトに概要が記載されています。

一般貸付制度

もしものときに、迅速に事業資金を借入れできる便利な制度です。

借入限度額や期間、返済方法などについては、下記をご参照ください。1.借入れの限度額

掛金の範囲内(掛金納付月数により掛金の7~9割)で、10万円以上2,000万円以内(5万円単位)で借入れをすることができます。

一般貸付制度|小規模企業共済(中小機構)

「一般貸付」以外にも「緊急経営安定貸付け」や「廃業準備貸付け」、「傷病災害時貸付け」などもありますが、条件が限られる代わりに利率が低め(年0.9%など)に設定されているようです。

とは言え、一般貸付でも年1.5%ですから、一般的な借り入れに比べるとかなり低いと思います。

こちらの返済までの期間は最大でも12ヶ月(または6ヶ月ごとに分割返済)となっていますが、期間内に返済できない場合は借り換えも出来るようになっています。

(現実問題として事業の資金繰りが厳しくなったのを12ヶ月以内で解決できる方が珍しいと思います)

これの特筆すべき所は、審査なしで即借り入れが出来る、ということです。

(それ以上の担保(掛金)があるので当然と言えば当然ですが)

少なくとも初回は商工中金(商工組合中央金庫)の支店窓口に出向く必要はあるものの、本人確認書類の他に実印と印鑑証明と(借入額に応じた)収入印紙があれば良いそうです。

(ただし、1年以上の加入期間は必要です)

ですので、仮に借り換えが出来なかったり利子が高かったりした場合でも一旦、(投資分を売却しなくても)生活防衛資金から返済して再度借り入れを行えば良いだけかと思います。

借入可能額は掛金の7~9割となっていますから、仮に8割とすると年間で最大84万円 × 0.8 = 67.2万円で、それに対する利息は 67.2万円 × 0.015 = 約1万円 となります。

(残りの2割(16.8万円)も貯蓄に回っているだけです)

とは言え、これもいつかは返さないといけないのでは?と思うかも知れませんが、掛金で積み立てている分の方が多いため、解約時に問題なく返済できます。

借入と言うとネガティブなイメージがあるけど、バランスシート上は健全だね

まとめ

ということで、今回の裏技を簡単にまとめると、小規模企業共済への掛金は税額控除されるが、借金には税金が掛からないため、併用することで手元に資金を残しつつ(NISAなどに投資も可能で)節税が出来る、というものでした。

(掛金が担保になっているため返済が滞るリスクも無い)

しかし、かなり特殊な事例で、会社員の人はそもそも小規模企業共済への加入が難しいため(副業で事業をやっていても会社員との兼業の場合は原則NGで、加入後に就職した場合もグレー(?))、実際に出来る人は限られると思いますが、

個人事業主やマイクロ法人役員などで、すでに小規模企業共済に加入しながらつみたてNISAも満額やっていて、2024年からNISAの限度額が上がることで小規模企業共済の分もNISAに回したい、という人などは選択肢の一つになるのではないでしょうか。

何より、こうした裏技的なやり方も、中身をしっかり見ることで、税金や控除の仕組みなどの理解が深まるきっかけになると思います。

そうして、自分にとって良いと思える方法が見つかったなら、実践して節約できるものは節約できると良いですね。

知識は詐欺を見分ける力にもなるわね

それでは皆様、よきフィットネスライフを〜🏃♀️

おりおりちゃんねる

おりおりちゃんねる