こんにちは〜🌤️おりおりです🙋♀️

生涯未婚男性の死亡中央値

老後資金のための投資計画において、切っても切れないのが寿命です。

これは、何歳まで生きるかの想定によって、必要な資金が変わってくるからですが、この時しばしば登場するのが、生涯未婚男性の死亡中央値は67.2歳である、というお話です。

額面通りに捉えると独身男性にとって、投資計画どころか老後の為の投資自体、無意味な気がしてしまいます。

しかし、結論から言うと、結局のところ平均寿命や寿命の中央値が低かろうが、計画は(最低でも上位10%くらいは)長生きすることを想定して立てないといけないので、投資には直接関係ない話だったりします。

とは言え、長生きする想定で計画を立てていたとしても、中央値どおりに67歳で死んでしまっては、多くの資産が無駄になる(特に独身だと相続先も無かったりするので)、という意見もあります。

言い換えれば、(そんなに早く死ぬのなら)もっと早く引退できた、という所でしょうか。

しかし、これらの損が確定(後悔)するのは死んだ瞬間なので(自分では認識できないので)、心配は無用です。

(逆に、想定以上に長生きして損が確定するのは生きてる間に資産が枯渇した瞬間なので、もちろん認識しますし、働いてリカバリーも難しいでしょうから大変なことになります)

それどころか、例えば60歳で引退して90歳までを想定した資産があった場合、結果的に80歳で死のうが70歳で死のうが、少なくともそれまでの間は「もっと生きても大丈夫」と感じながら生きられます。

つまり、この「安心感」を買うための資産だと考えることも出来るのです。

(「病は気から」と言いますし、結果的に寿命も延びるかも知れません)

ですが、せっかくの機会ですから、投資に(平均・中央値の)寿命は関係ない、と切り捨ててしまうのではなく、もう少し深く掘り下げてみましょう。

どちらにせよお金は何かと交換するしか無いから最後は損得じゃないのね

独身男性の寿命が短い理由

まず、独身男性の寿命が短い理由として、次のようなものがよく挙げられますが、どれもしっくり来ません。

- 食生活の差

- 孤独感によるもの

- 倒れた時に発見されにくい

なぜなら、(死別を除いても)独身女性の寿命は短くないですし、男女間で決定的な差があるとは言い難いからです。

この中では食生活が、女性より男性の方が自炊する人が少なそう、という理由で信憑性があるように見えますが、女性でも家族が居る場合と一人暮らしとでは料理をする頻度は変わってくるでしょうし(これが理由なら女性も独身の方が多少は寿命が短くなるはず)、

そもそも現代において、自炊せずに出来合いのものを食べる=健康に悪い(寿命が縮まる)、とは考えにくいです(スーパーの総菜や冷凍食品でも特段の問題は無いはずです)。

(男性の一人暮らし=カップラーメン、とするのはさすがに浅はかだと思います)

そう考えると、ちょっと陰謀論っぽいですが、この仮説の方が辻褄は合う気がします。

とは言え、大事なのは理由ではなく結果なので、このくらいにしておきます。

理由を考えていて、コロンブスの卵でこれを思い付いた時はハッとしたよ

25年以上は4%ルールと同じ

では、具体的に何歳まで生きることを想定して資産形成をすべきなのか、という話になるのですが、結論から言うと4%ルールの基準かと思います。

年間支出の25倍、または月間支出の300倍の資産が必要、というわけです。

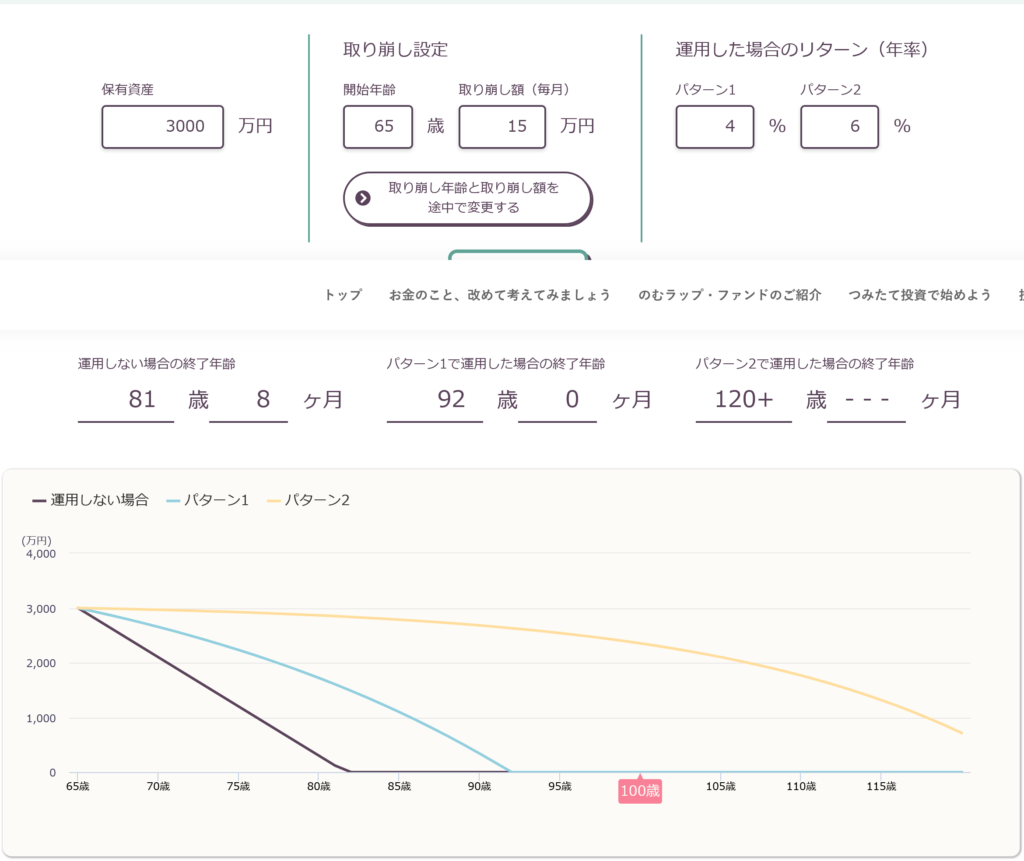

なぜかと言うと、引退してから死ぬまでを65歳~90歳としても25年あり、単純な(運用しない)取り崩しであれば年間支出の25倍が必要だからです。

(これを、運用しながら取り崩すことで、90歳以上でも大丈夫になるようなイメージです)

実際は下記のように、(4%ルールなら4500万円ですが)もうちょっと少ない資産でも持ちそうですが、(死ぬまでに枯渇する可能性は低いとは言え)資産額がだんだん減っていくような取り崩しはストレスになると思います。

4,500万円貯めるべき、という話ではなく、3,000万円に合わせた取り崩し額(毎月10万円)にした方が、前述の「安心感」も含めた満足度は高くなるのではないか、という話です。

年金に加えての取り崩しだから、生活のためというよりは、どれだけ満足度を上げられるかになるわね

4%ルールか繰下げ受給の二択

しかし、この4%ルール以外で唯一、安心感を損なわずにもっと多くの金額を取り崩す方法が、公的年金の繰り下げ受給です。

ちなみに、民間の終身年金保険はトータルで支払った保険料に対する受給額を考えると4%ルール並み(かそれ以下)になるので、あまり意味がありません。

(やるならiDeCoを活用すると良いと思います)

-

-

iDeCoを終身年金で受け取る方法~死ぬまで受け取れる~

続きを見る

公的年金も(4%ルールでの取り崩しと同様、もしくはそれ以上に)半永久的に無くならない収入である反面、金額が少ないのがデメリットでしたが、これを繰り下げ受給(最大75歳)で増額(最大84%)して補います。

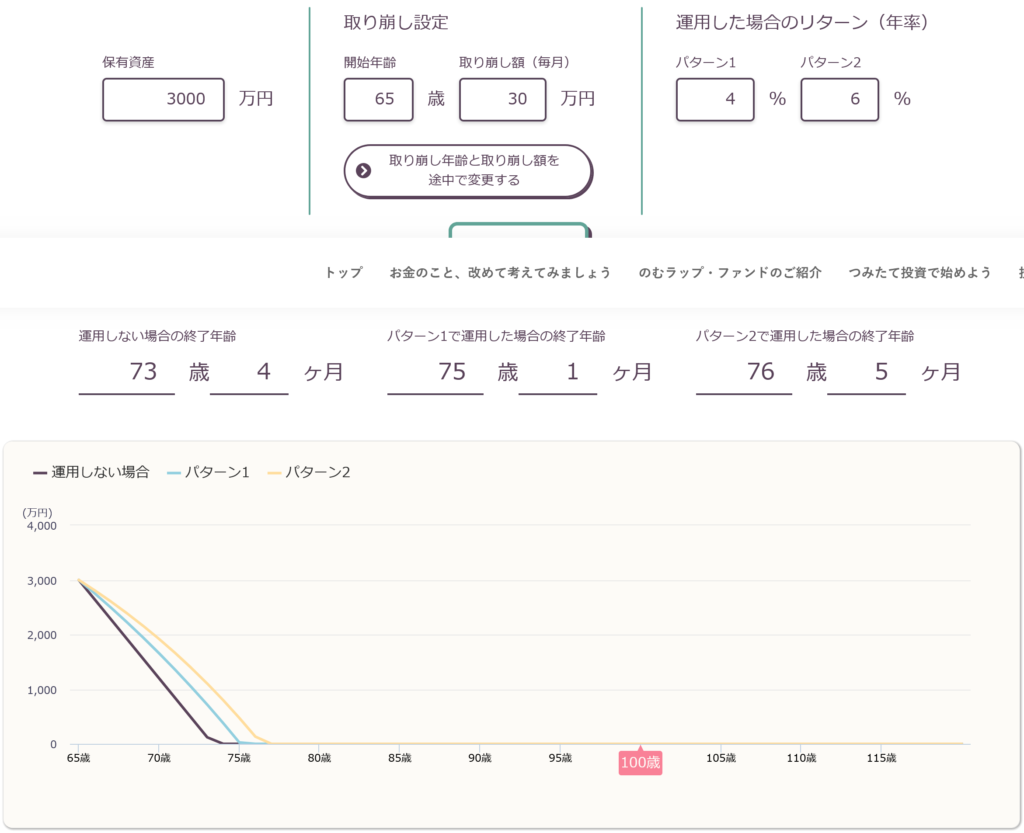

こうすることで、資産は75歳で枯渇しても大丈夫ですし(75歳で使い切る前提で取り崩し金額を設定できる)、万が一、それより前に枯渇しても、その時点から年金の受給を開始すれば良いです(75歳開始よりは受給額は若干減りますが)。

先ほどと同じ例(資産3,000万円)でも、この前提なら月30万円まで使えることになります。

年金が(65歳開始で)15万円の場合、このように全ての年齢で4%ルールを上回ります。

(年金がこれより多い場合はその分、受給開始を75歳より早めれば良い)

しかし、これはあくまで額面上の話で、年金の受給額が上がると、税金と(医療保険や介護保険などの)保険料も上がるので要注意です。

さらに、これらを含めた手取り額でも上回ったとしても、デメリットはあります。

医療費の自己負担割合や、高額療養費の自己負担限度額が上がる場合もありますし、それ以外にも所得制限のある給付金など(コロナや物価高など)を逃す恐れもあります。

(逆に繰り上げ受給して住民税非課税世帯になった場合、さまざまなメリットがあります)

-

-

「繰上げ」と「繰下げ」はどちらがお得か~医療・介護保険料の観点から~

続きを見る

これは人によっても違いますし今後、制度変更などもあるでしょうから、その時にこの二択(4%ルールか繰下げ受給か)のどちらが良いか、しっかり吟味する必要があります。

男性か女性か、配偶者がいるかどうかは関係ないんだね

それでは皆様、よきフィットネスライフを〜🏃♀️