こんにちは〜🌤️おりおりです🙋♀️

iDeCoの受け取り方

iDeCoはNISA制度と同様、国が用意した非課税制度ではあるのですが、大きな違い2つがあります。

それは、60歳まで引き出せない(資金ロック)される、ということと、拠出(積み立て)時に所得控除される代わりに受け取り時に税金がかかる、ということです。

後者については、(iDeCoをしていなければ本来払うべきだった)税金の支払いが後ろ倒し(繰り延べ)になっただけなので実はデメリットではなく、

(同じ金額でも)税金の繰り延べ自体、その分運用に回して増やした後で払えるので(元本を返すだけなので)、むしろメリットとなります。

そのメリットを、受け取り時にかかる税金を減らすことで、さらに大きくしよう、というのが今回の目的です。

おさらいとなりますが、iDeCoの受け取り方には「一時金」・「年金」・「一時金と年金の両方」、の3種類があります。

「一時金」とは一括で受け取る方法で、「年金」とは分割で受け取る方法です(年1・2・3・4・6・12回から選択可)。

NISA制度と違って、好きなタイミングで好きなだけ受け取れる訳ではないですが、使用用途がおおよそ老後資金であることを考えると実質困ることはほぼ無いと思います。

iDeCoは個人型確定拠出「年金」の略称ではあるけど、一括でも受け取れるんだね

拠出時の節税効果

このiDeCoなんですが、関係する控除が3つあります。

まず1つ目は、小規模企業共済等掛金控除で、これがいわゆるiDeCo(拠出時)の節税効果の正体です。

納税者が小規模企業共済法に規定された共済契約に基づく掛金等を支払った場合には、その支払った金額について所得控除が受けられます。これを小規模企業共済等掛金控除といいます。

No.1135 小規模企業共済等掛金控除|国税庁

「小規模企業共済」自体、特に会社員の方にはあまり馴染みが無いとは思いますが、iDeCoもこれと同じ扱いとなり、支払った掛金に対して税金がかからない、ということです。

-

-

小規模企業共済・経営セーフティ共済~節税=お得とは限らない!?~

続きを見る

つまり、その年の(収入から控除などを差し引いた)課税所得が400万円あったとして、20万円をiDeCoに拠出した場合、税金がかかるのは380万円分(20万円分にはかからない)となります。

ですので、実際の節税額は20万円ではなく、20万円にかかるはずだった税金、となります。

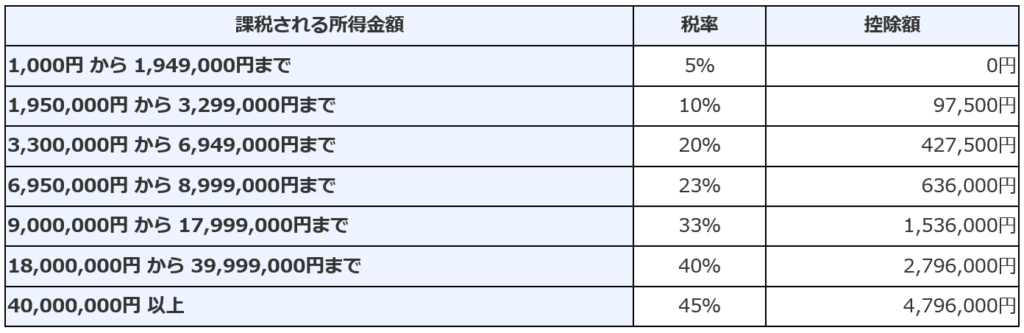

所得税はこのように所得に応じて税率が変わる(超過累進課税になっている)のが有名ですが(実際にはこれに住民税(ほぼ10%固定)が加算)、

これと比例して節税額も(同じ額を拠出していても)所得によって変わる、ということになります。

先ほどの例の場合、400万円なら所得税が上の早見表から、4,000,000 × 0.2 - 427,500 = 372,500円、住民税 4,000,000 × 0.1 = 400,000円 と合わせて 772,500円、

380万円なら所得税が上の早見表から、3,800,000 × 0.2 - 427,500 = 332,500円、住民税 3,800,000 × 0.1 = 380,000円 と合わせて 712,500円、となりますので、

差額の 772,500 - 712,500 = 60,000円 が節税額となります。

しかし、(数学が得意な方はお気づきかも知れませんが)実はこの早見表、195万円までは5%で、195万円「を超えた部分」は10%、330万円「を超えた部分」は20%というのを示しており、

400万円も380万円もどちらも330万円~695万円(20%)の範囲に収まるため、住民税と合わせて節税額は拠出額の30%(20万 × 0.3 = 6万円)、と簡単に計算することが出来ます。

(iDeCoに拠出することで税率が変わる金額を跨ぐ場合のみ複雑になります)

iDeCoによって節税できる金額は自分の所得が分かれば簡単に計算が出来るのね

受け取り時の節税

これに対し、残りの2つの控除は受け取り時に関係するものです。

それは、退職所得控除と公的年金等控除で、前者はiDeCoを一時金(一括)で受け取った場合、後者は年金(分割)で受け取った場合に適用されます。

それぞれ、本来は退職金と公的年金(国民年金・厚生年金)用の制度なのですが、iDeCoにも適用されるようになっています。

ですので、退職金とiDeCo(の一時金)、公的年金とiDeCo(の年金)、のように両方ある場合は原則、合算した状態で控除が適用されることになります。

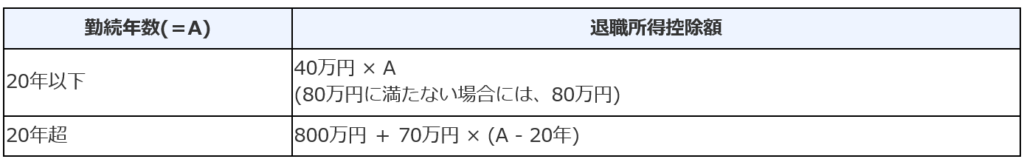

まず、退職所得控除についてはシンプルで、このようになっています。

(もともと退職金用の制度なので)勤続年数となっていますが、iDeCoの場合は掛金を拠出した(積み立てを行った)年数となります。

計算式があるのでややこしく見えますが、単純に、20年以下は1年につき40万円、20年を超えた分については1年につき70万円の控除がある、というだけです。

おそらく、昭和時代の終身雇用が当たり前だった頃の名残りでこうなっていると思われますので、(時代にそぐわないため)近い将来、見直されるかも知れません。

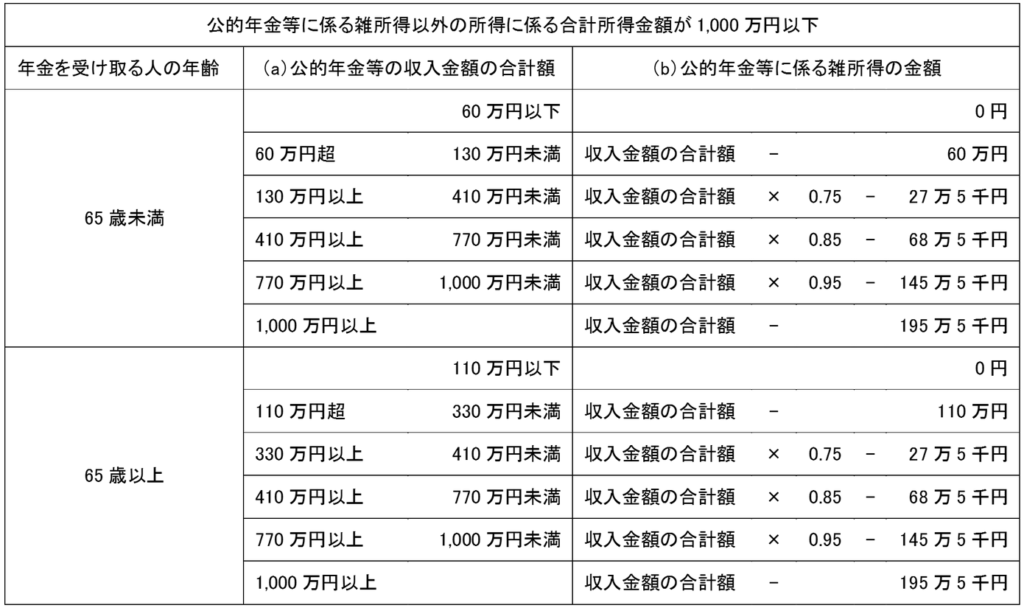

これに対して、公的年金等控除の方は少々複雑です。

これでも一部なのですが(合計所得金額が1000万円超~2000万円、2000万円超の表もある)、それでもややこしいように見えます。

しかし、実際のところ年金で330万円を超えるのは稀でしょうし、仮に350万円あったとしても、雑所得となるのは 350 × 0.75 - 27.5 = 235万円、つまり控除されるのは 350 - 235 = 115万円ですから(330万円を超える金額 × 0.25 だけ増える)、

公的年金等控除 = 年間で110万円、と覚えておいて差し支えないかと思います。

どちらも控除だから、引いた後に税金がかかるんだね

退職所得控除の5年ルール

このiDeCoの一時金受け取り(退職所得控除)と年金受け取り(公的年金等控除)なのですが、どちらも控除を超えた分は所得扱いとなり、(他の所得がある場合はそれと合算して)前述の所得税(超過累進課税)と住民税(ほぼ10%)が掛かります。

ただし、年金の方は超えた分が全額所得になるのに対して、一時金の方は超えた分をさらに1/2した額が所得になります。

ですので、両方使っても超える場合は原則、一時金の方に寄せた方が税金面ではお得、ということになります(ただし、累進課税なので大きくなりすぎる場合は例外もあり)。

さらには、iDeCoの一時金は退職金と被った場合に、合算とならずに退職所得控除をフルで2回受けられるように出来る裏技もあるのです。

それは、iDeCoを先に受け取り、5年以上空けてから退職金を受け取ることです(これを「退職所得控除の5年ルール」と言います)。

ちなみに逆(退職金が先でiDeCoが後)の場合は20年以上空ける必要があり、これはもともと15年だったのが、2022年4月のiDeCo改正(一時金受取年齢の最長が70→75歳)に合わせて延長されたため、

現在も今後も(一時金受取年齢がさらに延びたとしても)55歳以下で退職金を受け取る必要があり、現実的に難しいと思われます。

とは言え、これはあくまで税金面だけで見た結果であり、iDeCoの運用期間が長ければそれだけ利益(に対する節税効果)も大きくなるわけですから、トータルで考える必要があります。

老後に難しい判断をするより、若いうちにある程度プランを立てておいた方が良さそうね

それでは皆様、よきフィットネスライフを〜🏃♀️