こんにちは〜🌤️おりおりです🙋♀️

個別株の売買手数料が無料に

先日、SBI証券と楽天証券で国内株式の取引手数料の無料化が発表されました。

さらにSBI証券では、2024年から始まる新NISAの米国株式&海外ETFの売買手数料も無料化されるそうです。

こうなると俄然、活気づくのが個別株投資ではないでしょうか。

現段階では金融庁から正式な発表はないものの、上記でわざわざ新NISAと関連付けて米国株式と海外ETFが無料化されることを考えると、少なくとも(原則、一般NISAが踏襲される)成長投資枠では投資可能と思われます。

今でこそ、猫も杓子もインデックスファンド(投資信託)ですが、つい数年前までは(手数料が高いアクティブファンドばかりで)ほとんどまともな物がなく、米国ETFを(ドル転して)直接買い付けるのが定石で、それより前は個別株を買うしか無かった時代です。

遡ること2006年に楽天証券がネット証券で初めて海外ETFの取り扱いを開始したのが、(実質的に)日本でのインデックス投資の始まりと言っても良いかも知れません。

今ごろ個別株の売買手数料が無料化された所で、(もともと手数料なしの)優秀なインデックスファンドがあれば不要、と切り捨てることも可能ですが、少し遊び心を持って個別株投資に注目してみましょう。

日本の個別株についてはもともと高配当株投資として一定数の人気があるのですが、今回注目するのは米国の個別株です。

(日本株でキャピタルを狙うのは不適格で、米国株で高配当ならETFが定石でしょう)

-

-

高配当株投資について~もう一つの選択肢~

続きを見る

その名もGAFAMNTです。

ここから、その内容について詳しく見ていきましょう。

「GAFAM」という言葉なら聞いた事があるわね

GAFAMNTについて

GAFAMと言えば、飛ぶ鳥を落とす勢いの米国企業の「グーグル(アルファベット)」「アマゾン」「フェイスブック(メタ)」「アップル」「マイクロソフト」の頭文字を取ったものですが、

GAFAMNTは、これに負けず劣らず急成長中の「エヌビディア」と「テスラ」を加えたものです。

簡単に言うと、S&P500(500社)なんかに投資せずとも、この7社にだけ投資した方がいいのでは?という考え方です。

こういった成長企業にだけ投資するという考え方は以前からあり、NASDAQ100指数(IT関連などのハイテク銘柄を中心に100銘柄)なんかはまさにそれです。

もちろんこの7銘柄もNASDAQ100に含まれているのですが、さらに絞ろうという考え方で、そういった指数(FANG+など)やそれに連動するインデックスファンドも存在します。

-

-

巷で話題のFANG+とは~新NISAでハイリスク投資~

続きを見る

しかし、FANG+の場合、(全体から見たら素晴らしい企業ではあるのですが)上記7銘柄に比べると少し見劣りする「スノーフレイク」や「ネットフリックス」が含まれているのと、

均等加重平均である(均等を保つために定期的にリバランスが行われる=それだけコストがかかる)という欠点があるため、(取引手数料無料化も相まって)登場するのがGAFAMNT(への個別株投資)というわけです。

7銘柄だけなら手間もそんなに掛からないし、同じ成長投資枠で投資できるならこの方が良さそうだね

GAFAMNTのリターン

では、GAFAMNTのリターンとはどの程度なのでしょうか。

指数があるわけではないため、構成銘柄ごとの年利(株価上昇率と開始からの年月からこちらの計算機などで逆算)と、それを単純に平均したものが以下になります。

(比較のためにSPX(S&P500)とNDX(NASDAQ100)も入れています)

| 略称 | 名称 | 開始からの年月 | 年利(平均) |

|---|---|---|---|

| SPX | S&P500 | 66年 | 6.8% |

| NDX | NASDAQ100 | 38年 | 13.7% |

| GOOGL | アルファベット (グーグル) | 19年2ヶ月 | 23.3% |

| AMZN | アマゾン | 26年5ヶ月 | 30.2% |

| META | メタ (フェイスブック) | 11年5ヶ月 | 19.1% |

| AAPL | アップル | 41年 | 20.5% |

| MSFT | マイクロソフト | 37年7ヶ月 | 24.1% |

| NVDA | エヌビディア | 24年9ヶ月 | 32.6% |

| TSLA | テスラ | 13年4ヶ月 | 48.7% |

| GAFAMNT | 上記7銘柄の平均 | - | 26.5% |

いかがでしょう?NASDAQですらS&P500の約2倍の成績なのに、GAFAMNTはそのさらに約2倍(なんとS&P500の4倍近く!)という、とんでもないリターンになっています。

しかも、年月がかなり長いものもある(アップルやマイクロソフトに至っては35年以上)にも関わらずこれだけの年利という事は今後もかなり期待できそうです。

ちなみに、一番左のアルファベットはティッカーシンボル(またはティッカーコード)と呼ばれ、株式市場などで銘柄を識別するために使われる略称で、チャートを調べたりする際に重宝します。

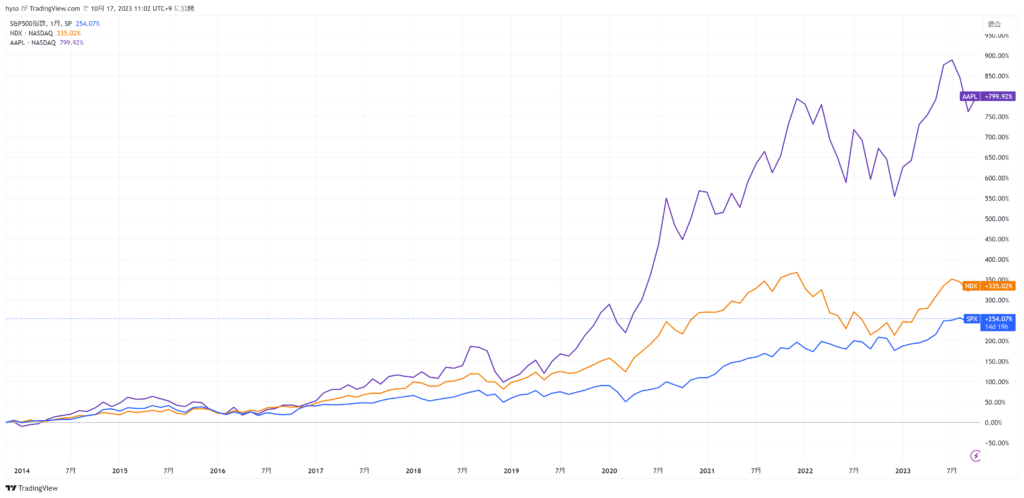

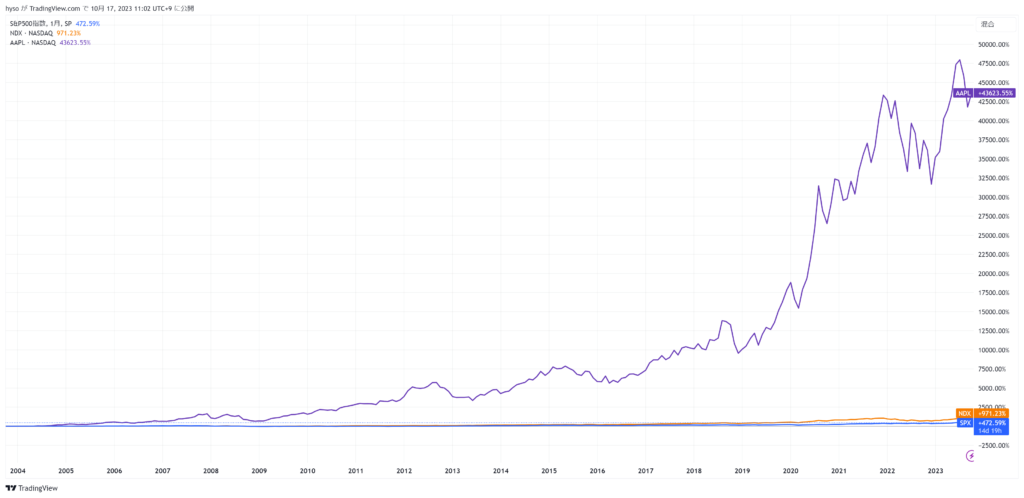

例えば、S&P500(SPX)とNASDAQ100(NDX)とアップル(AAPL)のチャートを比較するとこんな感じになります。

過去10年(左側)でもかなりの差ですが、過去20年(右側)だと同じ%スケールではS&P500とNASDAQ100がほとんど上がっていないように見えるくらいアップルの上昇がすさまじい事が分かります。

チャートで見ると一目瞭然ね

リスクだけではない!?

リターンとリスクは表裏一体ですから、当然ながらこれだけリターンがあるという事は、それだけリスクも大きいです。

今現在は覇権を握っているGAFAMNTですが、10年後20年後はどうなるか分かりません。

その証拠に、現在と10年前、20年前の世界時価総額ランキングトップ10を見るとこうなっています。

| 1 | アップル |

| 2 | マイクロソフト |

| 3 | サウジアラムコ |

| 4 | アルファベット |

| 5 | アマゾン |

| 6 | エヌビディア |

| 7 | バークシャー・ ハサウェイ |

| 8 | メタ |

| 9 | テスラ |

| 10 | イーライリリー |

| 1 | アップル |

| 2 | エクソンモービル |

| 3 | アルファベット |

| 4 | マイクロソフト |

| 5 | バークシャー・ ハサウェイ |

| 6 | ゼネラル・ エレクトリック |

| 7 | J&J |

| 8 | ウォルマート |

| 9 | ロシュホールディング |

| 10 | シェブロン |

| 1 | ゼネラル・ エレクトリック |

| 2 | マイクロソフト |

| 3 | エクソンモービル |

| 4 | ファイザー |

| 5 | シティグループ |

| 6 | ウォルマート |

| 7 | インテル |

| 8 | BP |

| 9 | AIG |

| 10 | HSBC HD |

20年前から残っているのはマイクロソフト(赤)だけで、10年前からでも3社(黄色)しかない、という結果になっています。

とは言え、10年前20年前のトップ10の企業が今は落ち目なのかと言うとそうではなく、(新しく台頭した企業ほどではないにしろ)伸びてはいるはずです。

その証拠に、少し古いですが10年前の時価総額トップ10に(10%ずつ)均等に投資していた場合、年利は11.76%になっていた、というデータもあるようです。

同じ時期にS&P500に投資していた場合の年利は15%にのぼるため、これよりは劣りますがそんなに悪い結果ではないかと思います。

こちらはデータがあるわけではないですが、今回は新しく台頭してきた企業を掴めなかったから比較的リターンが悪かっただけで、台頭していなかったら(S&P500が5%、GAFAMNTが10%みたいな感じで)S&P500に勝てた、

つまり、(必ずしも次の10年の最適解になるとは限らないが)GAFAMNT自体は年利10%以上を出せるポテンシャルがある、と見ることも出来ます。

さらに、昔と違って情報化が進み流動性が高まった現代では、イノベーションはお金がある所から生まれる、という考え方もあります。

特にIT関連においては人を確保さえ出来れば良く、高報酬な中国や台湾のメーカーに優秀な人材が流れたのが日本の大手電機メーカーが衰退した一つの要因とも言われています。

たとえベンチャー企業からイノベーションが起きたとしても、取り込むのは容易でしょう。

以上の理由で、今後もGAFAMNTの覇権は揺るがない、という意見もあるのですが、もちろん未来のことは誰にも分かりません。

確実に言えるのは、S&P500の500社とGAFAMNTの7社では単純に(数もセクターも)分散度合いが違う分リスクが全然違う、ということです。

このことも念頭に置きながら、自分のリスク許容度の範囲内でポートフォリオの一部としては、一考の価値はあるかも知れません。

個別株を持っているだけでも、気分的にも「投資をしている」って感じになるしね

それでは皆様、よきフィットネスライフを〜🏃♀️