こんにちは〜🌤️おりおりです🙋♀️

リスク許容度について

前回、ポンジスキームの仕組みや見極め方についてお話しましたが、そもそも(まともな商品だったとしても)何かに一括投資する、というのはリスクを伴います。

-

-

ポンジ・スキームについて~詐欺に注意~

続きを見る

将来にはほぼ価格は上がると言っても、一時的に下がる時期は必ずあり、それがいつ来るかは分かりません。

この時に例えば100円投資していた場合、50%下落して50円になろうが、例え90%下落して10円になろうがどうでも良いですが、

100万円投資しててそれが10万円(90万円の損失)になったらショックに感じる人も多いかと思います。

これでも、資産が1億円とかある人なら大した事ないのでしょうが、その場合でも数千万円の損失とかになればそうは言ってられないでしょう。

要は人によって額は違えど、これ以上はきつい、というラインは必ずあります。

この考え方で、どれくらいまでならマイナスになっても受け入れることができるか、という度合いのことを「リスク許容度」と言います。

自分のリスク許容度がどのくらいか知る事が大事ね

ドルコスト平均法のメリット

当然、投資額はリスク許容度よりも低ければ低いほど良いのですが、そうするとリターンも小さくなってしまいます。

そのため、(トータルの)投資額は大きくしつつ精神的なリスクを抑える方法として、分割して少しずつ投資する(ドルコスト平均法)という方法があります。

-

-

投資の種類~安全に投資するには~

続きを見る

こうすると、最初は投資額が少ないため下落してもダメージが少なくて済むのですが、実はそれ以上にメリットがあるのです。

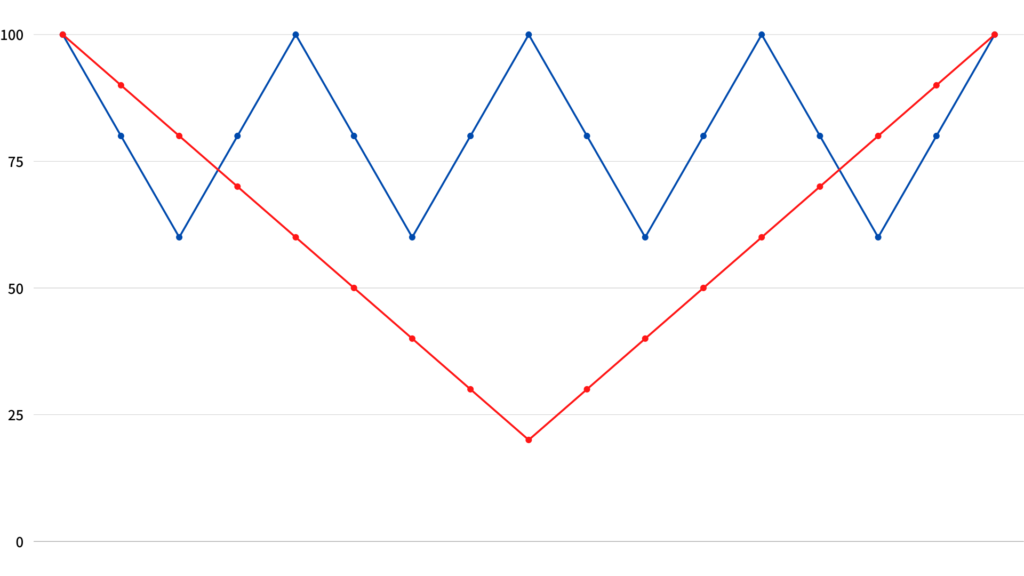

こちらのグラフをご覧ください。

これは例として1株100円の状態で投資開始した場合の1株あたりの値段の推移をグラフにしたものですが、グラフの最初の時点から一定額を投資し続けて最後に全て売却した場合、

赤線・青線どちらのパターンも(投資開始時と売却時の価格が同じにもかかわらず)なんと、収支はプラスになるのです。

という感じで推移しています。

この時、購入額を一定(例えば1万円)とすると、1株100円であれば100株ですが、1株80円であれば125株買えますので、これを先ほどのパターンに当てはめると、

となります。

購入回数は17回なので投資額は共に17万円なのですが、売却時は1株100円なので、

となるのです。

最終的には株価は上がっていないのに利益が出るんだね

ドルコスト平均法のデメリット

しかし、ドルコスト平均法も良いところだらけ、という訳ではありません。

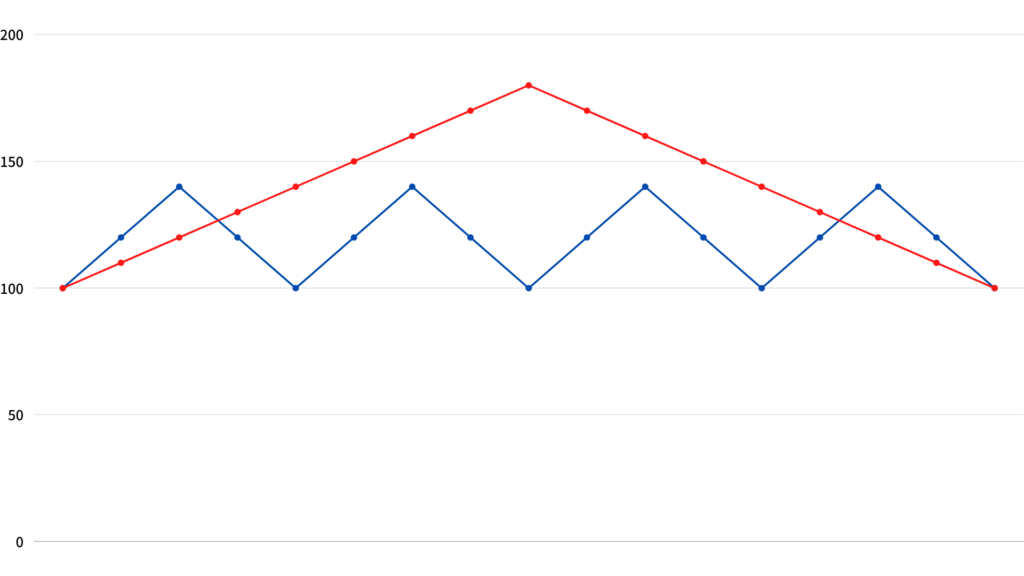

損をするパターンもあり、それがこちらになります。

ちょうど先ほどのグラフを上下に反転させたような形になりますね。

計算は割愛しますが、全期間で購入した株の1株あたりの平均(平均取得単価)が100円を超える事は見ただけで分かるかと思います。

ですので、この場合は(投資開始時と売却時の価格が同じにもかかわらず)損失が出てしまいます。

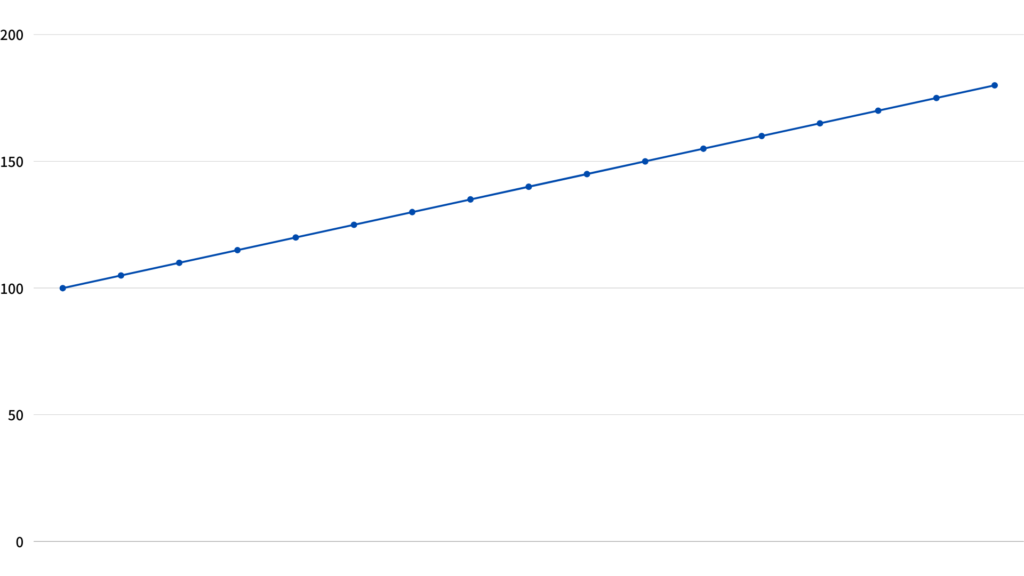

次にこのグラフをご覧ください。

価格が上下する事なく単純に右上がりに上昇したパターンですね。

この場合、一定額ずつ分散投資したとしても、(どの時点と比べても)売却時の方が高いため利益は出るのですが、最初に全部を一括投資した場合と比べると、利益は少なくなってしまいます。

最初から一括投資しとけば良かった、ってなりそうね

ドルコスト平均法が良い理由

この2つのグラフ(ドルコスト平均法で損をするパターン)はいずれも、「投資開始からすぐに価格が上がって」いるというのが特徴です。

対して最初のグラフ(ドルコスト平均法で得をするパターン)では「投資開始してからすぐに価格が下がって」います。

一般的に、投資開始時というのが一番メンタルが弱く、上がれば「やって良かった」となり、下がれば「やらなければ良かった」となるかと思います。

ここで、上がった場合は元々気分が良いのであまり気にしなくて良く、下がった場合に「ドルコスト平均法だから大丈夫」という精神的な支えになってくれるのです。

実際、値段が下がれば下がるほど次に買う時に安く買える(株数を多く買える)のです。

精神的なリスクを実益で相殺してくれるんだね

ドルコスト平均法が使いにくい場面

とは言え、実際に積み立て投資をする場合、家計を考えて余剰資金で投資出来る範囲で毎月の投資額を決めるかと思います。

この時に困るのが、ある程度の貯金がある状態で投資を開始する時や、相続・退職などでまとまったお金が入ってきた場合です。

毎月の収入の範囲内で一定額を投資していても貯金が減らないし、かと言って毎月の投資額を増やしてしまうと(貯金が無くなる前に)いつかは積み立て額を減らさなければならず、精神的に抵抗がある場合もあり、タイミングも難しいかと思います。

なのでこの場合は毎月の積み立てとは別に、スポットで少しずつ追加投資を行うのが良いかと思います。

この場合も一括じゃなくて少しずつやるのがポイントね

それでは皆様、よきフィットネスライフを〜🏃♀️